Последовательность вступления в силу ключевых поправок в Закон об ОСАГО и другие нормативные акты с 2014 года:

- "Безальтернативное" прямое возмещение убытков (ПВУ) - теперь при ДТП, которое попадает под требование ПВУ (в ДТП участвовало 2 авто, оба имеют полис ОСАГО, вред причинен только имуществу), !!!за выплатой можно будет обращаться только в свою страховую компанию!!!. Данная норма будет распространяться на все действующие договоры

- Повышение лимита выплат по Европротоколу с 25 000 до 50 000 руб. Только для ДТП, оба участника которого заключили договоры уже после вступления в силу поправок в Закон

- Уточнены процедуры оформления Европротокола и порядок извещения страховщика - каждый участник ДТП обязан в течение 5 дней отправить свой экземпляр Извещения о ДТП своему страховщику

- В КоАП вводятся штрафы к сотрудникам страховых компаний (50 000 руб.) за необоснованный отказ в оформление договора ОСАГО или навязывание дополнительных страховых продуктов

- Вводятся требования к банкам, в которых РСА может размещать временно свободные средства фондов - банки не должны быть подконтрольны страховщикам

- Порядок исключения СК из РСА и отзыва/возврата лицензии

- Новые тарифы ОСАГО - должен утвердить Банк России

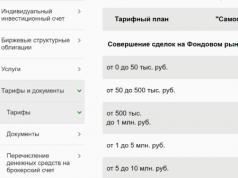

- Установления тарифного коридора (минимальных и максимальных значений тарифов) по ОСАГО - страховые компании смогут применять тарифы в рамках указанного коридора

- Прекращение страхования по ОСАГО техники на неколесном движителе (гусеничном, санном и т.п.)

- Прекращение страхования по отдельным договорам ОСАГО прицепов - будет делаться специальная отметка в полисе тягача с определенной доплатой к тарифу

- Полисы ОСАГО должны продаваться в любом подразделении/филиале страховой компании

- Данные о заключенных договорах ОСАГО должны быть занесены в АИС РСА в течение 1 дня с момента заключения договора

- При заключении договора ОСАГО обязательно использовать данные АИС РСА о значении КБМ и о прохождении ТО

- Ответственность страховщика за несанкционированное использование бланков полисов. Страховщик обязан платить по всем своим полисам, кроме тех, которые были ранее заявлены как похищенные

- При досрочном прекращении договора ОСАГО удерживается часть страховой премии, предназначенной для осуществления страховых выплат, возвращается часть премии пропорционально оставшемуся сроку действия договора или периоду использования ТС

- Срок выплаты потерпевшему (или направления мотивированного отказа) сокращается до 20 календарных дней, за исключением нерабочих праздничных дней

- Возможность выплаты по ОСАГО путем направления на ремонт в случае, если у страховщика заключен договор со станцией технического обслуживания

- Единая методика независимой технической экспертизы утверждается Банком России

- Правительство аттестует экспертов-техников

- Применение Закона "О защите прав потребителей" в части, не урегулированной Законом об ОСАГО

- Пени за каждый день просрочки выплаты - 1% от суммы выплаты

- Штраф за каждый день просрочки срока направления отказа - 0,05% от страховой суммы

- Расширен перечень регрессов при Европротоколе: виновник ДТП не направил Извещение о ДТП в течение 5 дней, не представил свое ТС на осмотр страховщику или приступил к его ремонту до осмотра страховщиков в течение 15 дней после ДТП

- Досудебный порядок возмещения ущерба по ОСАГО

- 50% штраф от суммы занижения выплаты по суду

- Реорганизация управления РСА на принципах равных прав его членов

- Расширение перечня ППД РСА; размещение в интернет ППД, затрагивающих интересы страхователей и потерпевших

- Повышение лимита выплат по ущербу имуществу с 120 000 до 400 000 руб

- Отменяется общий лимит выплат при нескольких потерпевших (160 000 руб.) и пропорциональные выплаты - теперь каждый потерпевший в ДТП может получить по 400 000 руб. вне зависимости от их количества

- Снижение максимального возможного значения износа при расчете возмещения по ОСАГО с 80% до 50%

- "Безлимитный" Европротокол (размер выплаты ограничен только страховой суммой - 400 000 руб.) в Москве, МО, СПб и ЛО при условии предоставления фото- или видеосъемки, а также данных системы ГЛОНАСС или других навигационных систем. Только для ДТП, оба участника которого заключили договоры уже после 1 октября 2014 года. Для случаев не подтвержденных техническими средствами фиксации лимит выплат - 50 000 руб

- Страховщики должны привести свои правила каско и ДАГО в соответствие с новым Законом в части использования Европротокола

- Создание единой автоматизированной информационной системы, содержащей страховую историю всех клиентов страховых компаний по каско и ДСАГО. Объединение информации с АИС РСА по ОСАГО

- Повышение лимита выплат по жизни и здоровью каждому потерпевшему со 160 000 до 500 000 руб

- Аналогично повышаются лимиты компенсационных выплат РСА

- Выплаты в случае травм пострадавших будут осуществляться по специальной таблице

- Упрощается порядок подтверждения факта причинения вреда здоровью в ДТП и порядок получения выплаты по ОСАГО

- Расширяется перечень выгодоприобретателей в случае смерти потерпевшего (по сравнению с Гражданским кодексом)

- Комплекс поправок по введению электронного полиса ОСАГО

- "Безлимитный" Европротокол (размер выплаты ограничен только страховой суммой - 400 000 руб.) по всей России при условии предоставления фото- или видеосъемки, а также данных системы ГЛОНАСС

Увеличен лимит выплат до 400 тыс. руб.

С 01 октября 2014 года увеличиваются лимиты по выплатам по имуществу потерпевшего: с 120 000 рублей до 400 000 рублей на каждого потерпевшего.

С 01 апреля 2015 года увеличивается лимит по выплате причиненный ущерб жизни и здоровью пострадавших в ДТП со 160 000 рублей до 500 000 рублей на каждого.

На договора, заключенные до вступления в силу поправок, повышение лимита выплат не распространяется.

Изменен порядок обращения потерпевшего

Со 02 августа 2014 года в силу вступили поправки, касающиеся прямого возмещения убытков (ПВУ) – обязательное обращение потерпевшего за выплатой в свою страховую компанию, при условии участия в ДТП только двух ТС, причинения ущерба только транспортному средству, наличие у обоих участников аварии полиса ОСАГО. ПВУ распространяется на все действующие договора, даже если они были заключены до 02 августа 2014 года.

Что не подлежит страхованию

С 01 сентября 2014 года не подлежит заключению отдельный договор ОСАГО на страхование прицепов – внесение сведений и доплата за страхование прицепа будет вносится в полис основного ТС. Не подлежат страхованию по ОСАГО техника на гусеничном, санном и др. неколесная техника.

Новшества Европротокола

Европротокол: без вызова сотрудников ГИБДД можно оформить ДТП, если оно произошло с участием не более 2-х ТС и вред причинен имуществу (не имеется ущерба жизни и здоровью). Лимит по Европротоколу увеличен с 25 000 руб. до 50 000 руб. Данная норма будет применять в отношении водителей, которые приобрели полисы ОСАГО после вступления в законную силу поправок.

С 01 октября 2014 года лимит ответственности СК по ОСАГО при оформлении аварии по Европротоколу увеличивается до 400 000 руб., при условии предоставления фото или видеоматериалов, данных системы ГЛОНАСС.

Изменен срок предоставления транспортного средства

С 01 сентября 2014 года в обязанности потерпевшего входит предоставить ТС для осмотра или экспертизы в срок не позднее 5 рабочих дней со дня подачи заявления. В случае не предоставления автомобиля в установленный срок, страховщик может его продлить, срок выплаты при этом продлевается на период просрочки предоставления ТС на осмотр. Виновник ДТП предоставляет ТС для осмотра по требованию страховой компании, который производится не позднее 10 рабочих дней.

В случае наличия каких-либо недостатков в поданных документах, страховщик сообщает об этом потерпевшему в тот же день, если документы поданы на приеме и в течение 3-х рабочих дней, если они получены по почте.

Потерпевший может направить документы посредством электронной почты, но с обязательным последующим их предоставлением на бумаге. Срок ответа на указанные выше электронные обращения – 3 рабочих дня.

Страховая компания обязана ознакомить потерпевшего с результатами осмотра его ТС.

Учет износа транспортного средства

Банком России должна быть утверждена единая методика независимой технической экспертизы.

Сокращен срок выплат ОСАГО

Сокращен срок на выплату страхового возмещения до 20 дней (без учета праздничных выходных дней) с момента подачи заявления и полного пакета документов.

Установлена неустойка за просрочку страховой выплаты

Установлена неустойка за просрочку страховой выплаты – 1% от суммы, подлежащей к выплате. За просрочку выдачи отказа вводится штраф в размере 0,05% от страховой суммы. 50% штраф от разницы между выплаченным ущербом и подлежащим взысканию в судебном порядке.

Более 10 лет в России действует закон об обязательном страховании автогражданской ответственности (ОСАГО).

За это время его основные положения, касающиеся выплат по страховым случаям и цены полиса, практически не изменялись, хотя необходимость в этом давно назрела.

Так как поправок в нем большое количество, то требуется некоторые разъяснения по поводу того, как действовать автолюбителям в новых условиях.

Поправки будут приобретать законную силу поэтапно . Связанно это с тем, что увеличиваются компенсационные выплаты, соответственно возникает необходимость снизить нагрузку на страховые компании . Большинство изменений начнут работать с 1 сентября 2014 года.

Давайте рассмотрим новые правила закона об обязательном страховании автогражданской ответственности (ОСАГО) в хронологическом порядке.

Со 2 августа 2014 года:

- изменится порядок при обращении о прямом возмещении убытков. Предъявлять требования теперь можно только той компании, которая вас страховала ;

- порядок оформления аварии без вызова сотрудников полиции будет немного изменён. Максимальная сумма возмещения, которую можно получить по европротоколу будет составлять 50 тысяч рублей ;

- в случае необоснованного отказа в страховании или навязывании дополнительных услуг компании-страховщику может быть предъявлен штраф в размере 50 тысяч рублей .

C 1 сентября 2014 года:

- будут введены тарифы , разработанные Банком России, и появится понятие тарифный коридор ;

- снимается обязанность по страхованию транспортных средств на гусеничном, полугусеничном, санном ходу и т.п., а также прицепов к ним;

- приобрести полис ОСАГО можно будет в любом филиале страховой компании;

- если выплаты по возмещению урона будут задерживаться, то страховщик будет обязан выплатить пени в размере 1% за каждый день просрочки ;

- введение практики обязательного досудебного разрешения споров.

С 1 октября 2014 года:

- максимальная сумма по возмещению ущерба, полученного в ДТП, повысится до 400 тысяч рублей ;

- в случае наличия нескольких пострадавших каждый из них сможет рассчитывать на выплату до 400 000 рублей ;

- уровень износа поврежденных деталей теперь не сможет превысить 50% .

С 1 января 2015 года:

- будет создана единая автоматизированная информационная система . В нее будут вноситься данные обо всех клиентах страховых компаний по каско и добровольном страховании автогражданской ответственности (включая страховую историю).

С 1 апреля 2015 года:

- в случае получения вреда здоровью можно будет претендовать на компенсацию вплоть до 500 тысяч рублей ;

- в случае смерти пострадавшего право на возмещение имеют: супруг, дети, родители потерпевшего. Сумма возмещения составит 475 тысяч рублей .

С 1 июля 2015 года:

- будет введен электронный полис ОСАГО.

С 1 октября 2019 года:

- сумма возмещения по ДТП, оформленному без уполномоченных сотрудников полиции , возрастет до 400 тысяч рублей .

Остановимся более подробно на основных изменениях.

Возмещение ущерба нанесенного имуществу

Как видно из данных приведенных выше, изменения коснутся выплат по страховым случаям.

Для автовладельцев они несут положительный характер, т.к. максимальный лимит возмещения теперь выше в несколько раз.

Сумма выплат по «Европротоколу» увеличена в 2 раза с 25 до 50 тысяч рублей

.

Однако для жителей 4 регионов

(Москва, Московская область, Санкт-Петербург, Ленинградская область) с 1 октября 2014 года сумма возмещения уже составит 400 тысяч рублей

.

Действовать такой порядок будет до 30 сентября 2019 года, когда он будет распространен на всю территорию Российской Федерации.

Для получения компенсации надо будет соблюсти следующие условия:

- В ДТП участвует только 2 транспортных средства, и ответственность владельцев каждого из них застрахована в соответствии с законом об ОСАГО.

- Все обстоятельства аварии и полученные в результате повреждения зафиксированы в бланке извещения о дорожно-транспортном происшествии и не вызывают разногласий у его участников.

Необходимо также отметить, что для получения так называемой «безлимитной» компенсации (которая на первых парах даже в оговоренных 4 регионах составит не более 400 тыс.руб.), необходимо будет приложить данные фото- и видеосъемки , а также информацию, зафиксированную с использованием навигационной системы ГЛОНАСС (до 1 января 2017 года допускается использование данных иных глобальных навигационных систем ).

При несоблюдении вышеуказанных условий сумма выплаты составить все те же 50 тыс.руб.

Особо следует отметить, что извещение о ДТП и фото- и видеосъемку необходимо направить в страховую компанию в течение 5 дней с момента аварии .

В случае если страховщик потребует проведения технической экспертизы автомобиля, то его надо предоставить также в течение 5 дней с момента предъявления такого требования.

Возмещение ущерба нанесенного здоровью

Лимит суммы, выплачиваемой в случае причинения вреда здоровью, повышен в несколько раз, со 135 до 500 тысяч рублей .

Пунктом 4 статьи 12 также предусмотрена компенсация дополнительных затрат на лечение.

Это просто разобрать на следующем примере:

В результате ДТП пострадавшим был нанесен вред здоровью. Сумма ущерба была оценена в 100 тысяч рублей и была выплачена страховой компанией потерпевшему. Во время лечения на лекарства и иные процедуры было потрачено 150 тысяч рублей. В этом случае потерпевший имеет право обратиться в страховую компанию для компенсации 50 тысяч рублей. При этом все дополнительные затраты необходимо будет подтвердить документально.

Тарифы и цены

Разработкой и утверждением будет заниматься Банк России. Фиксированный базовый тариф (на данный момент 1980 рублей) будет отменен .

Вместо него будет введен тарифный коридор , в рамках которого страховая компания и будет устанавливать тариф для своих клиентов индивидуально.

При этом коэффициенты (которые зависят от возраста, стажа вождения и т.п.) отменены не будут.

В целом по некоторым оценкам базовый тариф может вырасти на 25–30% .

Для автовладельцев достоинства и недостатки нового закона сводятся к следующему:

Плюсы:

- повышение сумм выплат в случае причинения вреда здоровью или имуществу;

- за прямым возмещением убытков теперь нужно обращаться только в свою страховую компанию;

- увеличение компенсации за поврежденные детали;

- повышены пени за просроченную выплату со стороны страховой компании;

- полис ОСАГО можно будет оформить в любом филиале страховой компании.

Минусы:

- повышение тарифов на ОСАГО;

- прямое возмещение убытков невозможно в случае, если в ДТП более 2 участников;

- возможен рост числа отказов в выплатах из-за некорректно заполненного извещения о ДТП, когда оформление обойдется без участия представителей полиции.

Тот факт, что теперь за компенсацией ущерба потерпевший может обращаться только в свою страховую компанию , дает ему больше шансов на получение возмещения. Страховщик теперь не сможет отправить потерпевшего к другой компании, как это было раньше, когда обращаться можно было в том числе и в компанию виновника ДТП.

В целом новая редакция закона об ОСАГО принятая в июле 2014 г. несет для автолюбителей больше положительных сторон . Получить полис обязательного страхования теперь проще, т.к. сделать это можно в любом подразделении или филиале страховой компании. В разы увеличены лимиты по возмещению полученного ущерба имуществу или здоровью.

Но при этом надо быть готовым к росту тарифов и быть более дисциплинированным. Внимательно относиться к заполнению извещений о ДТП, чтобы избежать в дальнейшем отказов в выплате компенсаций.

Видеосюжет о новых правилах в законе об ОСАГО 2014г.

9 июля 2014 Совет Федерации одобрил Федеральный закон "О внесении изменений в Федеральный закон "Об обязательном страховании гражданской ответственности владельцев транспортных средств" (поправки к закону об ОСАГО). Часть изменений Закона об ОСАГО вступают в силу со 2 августа 2014, часть с 1 сентября 2014, часть с 1 октября 2014, часть с 1 апреля 2015, с 1 июля 2015, с 1 октября 2019

ОСАГО 2014, что нас ждет?

Изменения в ОСАГО с 2014 года коснулись многих разделов: повышения страховых сумм, порядка изменения и применения страховых тарифов, порядка обращения и размеров выплат по европротоколу, порядка обращения за выплатой, обязанностей участников ДТП, прав, обязанностей и ответственности страховщиков, сроков выплаты, неустойки, возможности ремонта по ОСАГО и порядка его осуществления, износа, выплат при обоюдной вине, порядка определения размера ущерба, порядка определения размера вреда здоровью и порядка выплат по случаю смерти потерпевшего

Страховая сумма, пределы ответственности страховщика по ОСАГО:

— Увеличение лимитов выплаты по имуществу: вместо 120 000 руб. на одного потерпевшего, но не более 160 000 руб. - 400 000 руб. на каждого потерпевшего, независимо от их количества.

— Безлимитный Европротокол в Москве, Московской области, Санкт-Петербурге и Ленинградской области при условии представления страховщику фото- или видеоматериалов и данных навигационных систем (в пределах 400 тыс. руб.)

— Увеличение лимита выплат со 160 000 руб. до 500 000 руб. на каждого потерпевшего (вред здоровью).

— Увеличение предельной выплаты выгодоприобретателям, имеющим право получения выплаты по случаю смерти потерпевшего, со 135 тыс. руб. до 475 000, 00 руб. поровну на всех.

Данные лимиты ответственности распространяются на правоотношения, вытекающие из договоров страхования , заключенных после вступления в силу каждого из положений .

по ОСАГО 2014

ДТП без сотрудников ГИБДД можно оформлять, если

— вред причинен только имуществу (нет вреда жизни или здоровью);

ДТП произошло с участием 2-х ТС, включая транспорт с прицепами.

Ранее прицеп считался третьим ТС.

Обращаться можно только по ПВУ (к своему страховщику)

Изменились обязанности участников ДТП при оформлении ДТП по европротоколу, ответственность при неисполнении обязанностей.

Изменился размер страхового возмещения.

Подробнее об изменениях в части европротокола по ОСАГО и сроках вступления в силу отдельных положений можно .

Порядок обращения за выплатой по ОСАГО с 2014 (ст. 12 Закона об ОСАГО и ст. 14.1).

Со 2 августа 2014 г. если потерпевший имеет возможность обратиться по ПВУ (соблюдены все условия: вред причинен только ТС, ответственность обоих участников застрахована. Участвовало только 2 ТС), то обращаться должен только к своему страховщику. Права выбора в данном случае у него нет, он не может обратиться к страховщику виновника.

Данные положения применяются ко всем договорам ОСАГО. В том числе заключенным ДО вступления в силу изменений в закон об ОСАГО в 2014 году, если срок действия к этому времени не истек.

Заявление с приложением документов, предусмотренных правилами ОСАГО, направляется страховщику по месту его нахождения. Можно подать документы лично или отправить почтой . Также можно подать их представителю страховщика, который уполномочен рассматривать подобные требования или тому представителю, который осуществляет прямое возмещение убытков (ПВУ).

Таким образом, страховщик не может отказать в принятии документов , если вы подаете их не в отдел выплат, а в головной офис страховщика. Также не может отказать в принятии документов, если вы подаете их представителю страховщика, который, по его словам, принимает документы только по ПВУ.

Некоторые страховщики изгаляются сейчас над пострадавшими: отправляют за 200 км. для обращения с заявлением, если это происходит не в рамках ПВУ. Так вот теперь они лишатся подобного права.

Право направления заявления почтой с приложениями зафиксировано в законе.

Список представителей страховщика с адресами, телефонами, режимом работы в обязательном порядке прилагается к договору ОСАГО при его заключении.

Обязанности участников ДТП с 1 сентября 2014

Потерпевший обязан предоставить автомобиль для осмотра (экспертизы) в течение 5 рабочих дней после подачи заявления.

Виновник ДТП обязан предоставить свой автомобиль для осмотра страховщику по его требованию. Однако страховщик имеет право осмотреть автомобиль виновника не позднее 10 рабочих дней с момента получения заявления потерпевшего с приложением необходимых документов.

Права и обязанности страховщика при получении заявления о страховой выплате по ОСАГО с 1 сентября 2014.

Страховщик обязан сообщить обратившемуся о недостающих документах в течение 3-х рабочих дней, получив заявление по почте. А при личном обращении пострадавшего в тот же день . Должен быть предоставлен перечень документов, которых не хватает или не правильно оформлены.

До этих изменений страховщик мог не отвечать 30 дней, а потом прислать отказ в выплате. Особенно когда документы отправлялись почтой.

Потерпевшему дано право отправлять документы электронной почтой , но только для проверки комплектности . После чего, в любом случае, нужно представлять документы на бумажном носителе.

Электронные обращения страховщик обязан рассмотреть и отправить ответ не позднее 3-х рабочих дней .

Страховщик обязан не только организовать осмотр или экспертизу (оценку) в течение 5 рабочих дней со дня предоставления имущества для осмотра, но и ознакомить с результатами осмотра и экспертизы.

Если потерпевший не предоставил имущество для осмотра в согласованную дату, то страховщик согласовывает с потерпевшим новую дату . При этом имеет право продлить срок на выплату на период, не более количества дней между датой предоставления имущества для осмотра и согласованной датой. В целом не более 20 календарных дней (за исключением нерабочих праздничных дней).

.

Страховщик вправе выдать направление на ремонт поврежденного ТС, но не в праве навязывать его.

Выбор способа получения страхового возмещения: ремонтом или деньгами — принадлежит потерпевшему. Это указывается в заявлении на выплату.

Износ ТС.

С 1 октября 2014 г. выплата производится также с учетом износа, как и раньше. При этом износ не может начисляться более 50 %

Стоимость восстановительного ремонта.

Банк РФ должен установить порядок определения размера расходов на материалы и запасные части, на необходимые работы, размера годных остатков.

Срок на выплату страхового возмещения с 1 сентября 2014

Срок на выплату страхового возмещения в 2014 изменен. Теперь страховщику дается 20 календарных дней (за исключением нерабочих праздничных) со дня получения страховщиком заявления с приложением документов. В течение этого срока должна быть произведена выплата или выдано направление на ремонт (с указанием срока ремонта), или направлен отказ.

Неустойка с 1 сентября 2014 (ст. 12 п. 21)

При несоблюдении срока на выплату или срока возмещения в натуре (ремонта), страховщик уплачивает 1 % от «определенного в соответствии с настоящим Федеральным законом размера страховой выплаты по виду причиненного вреда каждому потерпевшему» (дословно).

Судя по всему, 1 % от размера ущерба (по автомобилю).

При несоблюдении срока направления отказа страховщик уплачивает потерпевшему денежные средства в виде финансовой санкции (такое определение в законе) в размере 0.05 % от «установленной настоящим Федеральным законом страховой суммы по виду причиненного вреда каждому потерпевшему» (дословно). Надо полагать, от предельной суммы.

Указанные суммы должны выплачиваться страховщиком добровольно по заявлению потерпевшего. В заявлении должна указываться форма расчетов (наличная или безналичная). При безналичной форме указываются реквизиты. Никакие другие документы страховщик не вправе требовать.

Контроль за соблюдением сроков осуществляет Банк РФ.

.

До этого времени лимиты ответственности страховщика и порядок выплаты прежние. Согласно гл. 59 ГК РФ.

Об изменениях .

Порядок выплаты страхового возмещения при ответственности всех участников за вред в ДТП.

Если все участники ДТП признаны виновными в причинении вреда, то страховщики возмещают вред с учетом степени вины, установленной судом .

Если степень вины участников ДТП судом не установлена , то страховщики несут ответственность в равных долях .

Потерпевший имеет право предъявить требование о выплате любому из страховщиков водителей, ответственных за вред, а не обращаться к каждому. В этом случае страховщик, к которому обратился потерпевший, возмещает вред, причиненный всеми, а потом в порядке регресса может получить возмещение с других страховщиков.

Возмещение вреда не страховщиком (ст. 12 п. 23).

Лицо, возместившее вред, имеет право потребовать от страховщика потерпевшего (именно потерпевшего) выплаты в свою пользу. В этом случае применяются положения закона, регулирующие отношения между потерпевшим и страховщиком.

Независимая техническая экспертиза (ст.12.1)

Банк РФ должен утвердить правила проведения технической экспертизы. Будет разработана единая методика определения размера восстановительного ремонта, которая будет включать порядок расчета расходов на запасные части, на оплату работ, износа, годных остатков, справочные данные о среднегодовых пробегах транспортных средств, порядок формирования и утверждения справочников средней стоимости запасных частей, материалов и нормочаса работ при определении размера расходов на восстановительный ремонт с учетом установленных границ региональных товарных рынков (экономических регионов).

Если эксперт-техник предоставил недостоверные результаты и тем самым причинил убытки, то обязан их возместить.

Судебные эксперты также обязаны будут проводить экспертизу по единой методике.

Увеличивается количество условий, при которых страховщик имеет право предъявить регрессное требование к виновнику ДТП.

Вступает в силу с 1 сентября 2014 и распространяется на договоры, заключенные после вступления в силу.

Добавлено следующее:

— если виновник ДТП не направит свой экземпляр извещения о ДТП в течение 5 рабочих дней своему страховщику, в случае оформления ДТП по европротоколу, то с него в порядке регресса страховщик имеет право взыскать выплаченную сумму;

— страховщик может потребовать возврата выплаченной суммы по ОСАГО, если виновник ДТП приступил к ремонту или утилизации своего ТС до истечения 15 календарных дней (не считая нерабочих праздничных);

— регресс возможен и в том случае, если виновник ДТП не предоставил свое ТС для осмотра страховщику по его требованию.

Изменения в прямом возмещении убытков.

Страховщик по ПВУ не сможет отказать в выплате при исключении страховщика виновника ДТП из соглашения о ПВУ, при отзыве лицензии и банкротстве. В этом случае он обязан выплатить страховое возмещение, а потом вправе потребовать от РСА компенсацию.

Изменения при заключении договора страхования.

С 1 сентября 2014 г. при заключении договора страхования выдается полис или мотивированный письменный отказ. Об отказе страховщик обязан сообщить в Банк РФ и РСА.

С 1 июля 2015 г. появится возможность заключения договора ОСАГО в виде электронного документа . В этом случае не требуется предоставления паспорта, свидетельства о регистрации ТС, водительского удостоверения, диагностической карты. Предполагается, что у страховщиков будет доступ к данным этих документов.

Заказать полис в виде электронного документа можно будет через сайт страховщика с предоставлением необходимых сведений. Правила ОСАГО будут определять перечень этих сведений. Заявление должно быть подписано простой электронной подписью для физлиц и усиленной электронной подписью для юрлиц.

Сообщение в заявлении о заключении договора обязательного страхования страхового номера своего индивидуального лицевого счета приравнивается к заявлению, подписанному простой электронной подписью страхователя.

Но электронный полис нельзя будет оформить, если предоставляемые сведения не будут соответствовать автоматизированной системе, например, несоответствие КБМ.

При заключении договора ОСАГО в таком виде достаточно только заявления. Страховщик отправляет электронный документ страхователю после оплаты премии.

Ответственность страховщика за «липовые» полисы.

Теперь за несанкционированное использование бланков полисов агентами и брокерами страховщик несет ответственность.

Под несанкционированным использованием понимается передача бланка полиса ОСАГО хоть заполненного, хоть чистого, за плату или бесплатно без внесения данных в автоматизированную систему.

Если вред причинен при использовании такого полиса, то страховщик обязан будет произвести выплату за счет собственных средств.

Исключение составляет хищение бланков, но при условии обращения самого страховщика, агента, брокера в уполномоченные органы до даты наступления страхового случая.

Неперечисление страховой премии за полис агентом или брокером страховщику не освобождает последнего от выплаты, в том числе при несанкционированном использовании.

В этих случаях после выплаты страховщик имеет право требовать с агента или брокера возмещения выплаченных сумм, в том числе расходов, понесенных в связи с рассмотрением требований потерпевших.

Споры со страховщиками (вводится ст. 16.1 ).

Данные положения распространяются на правоотношения, возникшие после 1 сентября 2014 г.

Устанавливается обязательное досудебное обращение к страховщику с заявлением о выплате с приложением необходимых документов.

До предъявления иска при несогласии с суммой, отказом и др. неисполнением или ненадлежащим исполнением страховщиком своих обязательств, потерпевший обязан направить претензию. На рассмотрение претензии отводится законом 5 календарных дней (за исключением праздничных нерабочих). Досудебная претензия по ОСАГО обязательна.

В течение этого времени страховщик обязан либо удовлетворить претензию, либо отправить мотивированный отказ.

Закон «О защите прав потребителей» распространяется и на потерпевших, и на страхователей, в части не регулированной законом об ОСАГО!!! Под защиту попадают права, связанные с ненадлежащим исполнением или неисполнением страховщиком своих обязательств. При этом надлежащим исполнением признается выплата (не указано в каком размере!) или выдача отремонтированного ТС из ремонта (неважно в каком качестве и в какой срок!)

Официально установлен штраф в размере 50% от разницы между суммой ущерба, определенной судом и добровольно выплаченной страховщиком!!!

Срок возврата страховой премии.

При несоблюдении сроков возврата страховщик выплачивает неустойку 1 % от страховой премии за каждый день просрочки страхователю-физическому лицу , но не более самой страховой премии.

РСА.

Обязано предоставить информацию о договоре ОСАГО и страховщике, который застраховал ответственность виновника ДТП, по требованию владельца ТС, потерпевшего.

До предъявления иска к РСА обязательно досудебное обращение.

Изменения вступают в силу с 1 сентября 2014 года.

___________________________________________________________________________________________

Вы хотите обратиться в суд? Вам нужна помощь юриста?

Юридическая помощь и представительство в суде.

Изменения ОСАГО 2014 год

В 2014 году вступили в силу сразу 3 крупных пакета правовых норм.

Принятые изменения по ОСАГО, которые вступили в силу с 01.10.2014

- Размер выплат по ОСАГО было увеличено до 400 тыс. рублей.

- Размер выплат при нескольких пострадавших сторонах и пропорциональные выплаты отменены. Все пострадавшие в аварии могут рассчитывать на получение 400 тыс. рублей независимо от количества потерпевших сторон.

- Таким же образом были увеличены размеры компенсационных выплат.

- Предельно возможный показатель износа в процесса расчета возмещения по страховому договору был уменьшен до 50%.

- Страховые компании обязаны внести корректировки в свои регламенты по страховым полисам в соответствии с действующим законодательством, относящимся к упрощенному оформлению ДТП.

- «Безлимитный» Европротокол (ограничение только по сумму выплат - 400 тыс. рублей) в Москве, Подмосковье, Санкт-Петербурге и Ленинградской области будет действовать, если участники аварии смогут предоставить фото или видео доказательства, сведения с ГЛОНАСС и иных сертифицированных спутниковых систем. Возможно использование Европротокола, если страховые полисы обоих участников аварии были оформления 01.10.2014 и позднее. Если страховой случай невозможно подтвердить с помощью описанных выше средств, то выплаты ограничены 50 тыс. рублей.

Принятые изменения по ОСАГО, которые вступили в силу с 01.09.2014

- Введение тарифного коридора (минимальных и предельных размеров тарифов) по договорам обязательно страхования - страховщики могут использовать тарифы только в соответствии с этим коридором.

- Завершено оформление страховых полисов для транспортных средств с неколесным движением (гусеницы, сани и т.д.).

- Любой филиал или представительство страховщика должны реализовывать страховые договора.

- Сведения о страховых договорах страховая компания должна добавить в информационную систему РСА в течение суток после оформления.

- Во время оформления страхового договора страховая компания должна пользоваться информацией системы РСА для уточнения прохождения ТО и расчета КБМ.

- Страховая компания несет ответственность за неразрешенное применение бланков. Страховая компания должна произвести выплаты по всем страховым договорам, за исключением заявленных в качестве украденных.

- Если действие страхового договора прекращается досрочно, то часть средств, потраченных страхователем на оформление договора, будет ему возвращена. Размер возврата будет пропорционально зависеть от количества дней, в течение которых договор должен был действовать.

- Страховая компания должна перечислить средства (либо обоснованный отказ от выплат) в течение двадцати суток (в расчет не принимаются праздничные дни).

- Если страховая компания официально сотрудничает с автосервисом, то выплата по страховому случаю может быть произведена в виде направления на бесплатный ремонт транспортного средства.

- Банк Росси утвердил единую методику проведения независимой экспертизы транспортных средств.

- Проведение аттестации технических экспертов.

- Штрафы за просрочку страховой выплаты (1% за день от суммы выплат).

- При невозможности использования Закона об ОСАГО, должно применяться законодательство о защите прав потребителей.

- Увеличено количество регрессов по упрощенному оформлению аварии: виновник аварии в течение пяти суток не отправил Извещение, не привез свое транспортное средство на экспертизу или провел ремонтные работы автомобиля до страховой экспертизы (в первые 15 суток после аварии).

- Уточнены правила страховых выплат в досудебном порядке.

- Управление Российским союзом автостраховщиков было реорганизовано для обеспечения равных прав его членов.

- Список ППД РСА был увеличен. Размещение в сети Интернет ППД, которые затрагивают интересы пострадавших и владельцев ТС.

Принятые изменения по ОСАГО, которые вступили в силу с 02.08.2014

- «Безальтернативное» прямое возмещение убытков. Если дорожно-транспортное происшествие полностью соответствует требованиям ПВУ, описанным в регламенте, то водитель может подать заявление о выплате к своему страховщику. Эти правила действуют для любых действующих полисов ОСАГО.

- Размер выплаты при упрощенном оформлении ДТП (без участия ГИБДД) увеличился в два раза. Правило действует только в том случае, если полисы ОСАГО были оформлены после того, как поправка была принята.

- Порядок упрощенного оформления ДТП (Европротокол) был четко регламентирован и разъяснен. В частности, теперь участники аварии должны отправить свою часть извещения страховщику в течение пяти суток с момента ДТП.

- Работники страховых компаний теперь будут штрафоваться, если будет иметь место отказ в оформлении ОСАГО без веских на то причин. Также санкции предусмотрены при навязывании других страховок в дополнение.

- Кредитные учреждения, в которых Российский союз автостраховщиков, предполагает размещение свободных средств, не могут контролироваться страховыми компаниями.

- Уточнены правила исключения страховщиков из Российского союза автостраховщиков, а также порядок выдачи и отзыва лицензии.