Инвестиционный план является бизнес-проектом, который очень важен для получения предприятием желаемого финансирования. Только грамотно составленный план сможет подтвердить жизнеспособность инвестиционного проекта.

Наличие такого документа не гарантирует на сто процентов получение финансирования, ведь инвесторов, прежде всего, интересуют имеющиеся риски и уровень доходности. Именно поэтому необходимо понимать, что такое инвестиционный план, и каким он должен быть. Сейчас вряд ли удастся найти инвестора, который будет рассматривать предложения, когда в нем отсутствует четкий бизнес-план, подготовленный в соответствии со всеми принятыми стандартами.

В бизнес-плане должна быть максимально отражена инвестиционная инициатива предприятия, которое нуждается в финансировании, и четко изложены все основные цели. В таких документах описывают процесс функционирования и направление деятельности. Четко указываются объекты вложения средств и требуемые объемы. Капиталовложения могут предоставляться в различных формах: финансовая, материальная, нематериальная и т. д.

Субъекту инвестирования необходимо создать такой инвестиционный план, в котором будут сконцентрированы политика, задачи и стратегия, направленные на достижение определенных целей. Также необходимо, чтобы в документе присутствовали четкие показатели, характеризующие ожидаемые результаты от реализации бизнес-плана. Обязательно указывается временной период, в течение которого планируется реализовать проект и получить прибыль.

Такой документ должен полностью раскрывать все слабые и сильные стороны, и содержать полную информацию по объему требуемого капиталовложения. В отношении определенной организации указывается конкретная стратегия реализации бизнес-идеи, учитывая все показатели маркетинговых исследований.

Такой документ должен полностью раскрывать все слабые и сильные стороны, и содержать полную информацию по объему требуемого капиталовложения. В отношении определенной организации указывается конкретная стратегия реализации бизнес-идеи, учитывая все показатели маркетинговых исследований.

Для чего нужен график

В проектной документации должен быть отображен график инвестиций, показывающий спрос на объемы финансирования, которые готовы предоставить инвесторы в зависимости от процентной ставки. Как правило, чем выше уровень процентной ставки, тем меньше будут желаемые объемы финансирования. При построении графиков инвестиций учитывается:

- на продукцию;

- уровень заработной платы работников;

- прочие (аренда, ремонтные работы и т. д.);

- производственная технология.

Составляющие части бизнес-плана

В первую очередь инвестиционный план должен содержать информацию о проделанной на данный момент работе по реализации бизнес-идеи. В этой части также указываются все лица, которые подготовили проект, и поэтапно описываются все действия, направленные на достижение поставленных целей. Должны быть приведены предварительные расчеты по возврату вложенного капитала, срокам окупаемости, уровню ожидаемых доходов и определенные гарантии.

В первую очередь инвестиционный план должен содержать информацию о проделанной на данный момент работе по реализации бизнес-идеи. В этой части также указываются все лица, которые подготовили проект, и поэтапно описываются все действия, направленные на достижение поставленных целей. Должны быть приведены предварительные расчеты по возврату вложенного капитала, срокам окупаемости, уровню ожидаемых доходов и определенные гарантии.

Вторая часть должна содержать информацию о конкурентоспособности, маркетинговой стратегии и репутации организации. Также описывается процесс формирования стоимости продукции и указываются способы ее реализации.

В третьей части указывается финансовое состояние. То есть перечисляются имеющиеся основные фонды и прикрепляются отчеты за прошлые месяцы.

Четвертая часть содержит технологический обзор. Указывается, что необходимо организации для достижения поставленных целей. Это могут быть дополнительные производственные помещения, наличие сырья, поиск поставщиков или подрядчиков, технология производства и т. д.

Далее подробно описывается процесс эффективного расхода капиталовложений, и осуществляется анализ рентабельности инвестиционного проекта. Проводя анализ, учитываются самые низкие показатели, при которых проект будет оставаться прибыльным.

Грамотно составленный бизнес-план инвестиционного проекта легко перерабатывается в финансовую заявку, способную удовлетворить большинство инвесторов. Но не только кредиторы, профессиональные вкладчики и инвесторы нуждаются в этом системном документе. Любой предприниматель или проектировщик, продумывающий детали реконструкции, производства, продвижения услуг изучает последствия нововведений и необходимые финансовые, материальные и человеческие ресурсы сначала «на бумаге» в виде плана, чтобы избежать дорогостоящих проб и ошибок на практике.

Основные теоретические положения разработки бизнес-планов

Документ, который описывает основные аспекты деятельности компании в рамках проекта с учётом потенциальных проблем и вариантов их решения, называется бизнес-планом проекта. Планирование производится как при создании нового предприятия, так и при переходе бизнес-процесса на новый уровень. Хотя процесс планирования имеет общие принципы, точные характеристики документа (объём, состав, структура) определяются размером компании или предприятия, спецификой деятельности, целью проекта, экономическим и социальным ресурсом.

Структура документа

На практике бизнес-план – это единственное обоснование, адресованное заимодавцам и будущим инвесторам, которое позволяет привлечь денежные средства. Изложенная информация позволяет инвесторам:

- определить степень устойчивости и жизнеспособности проекта,

- выбрать лучший вариант инвестиций для максимальной прибыли,

- оценить перспективы на определённый период с учётом всех технико-экономических показателей,

- оценить фактические результаты работы компании,

- проконтролировать выполнение бюджетных обязательств,

- рассчитать возможности получения кредитных ресурсов и привлечения государственной поддержки и др.

Таким образом, общая задача бизнес-планов – создать целостную оценку потенциала и перспектив конкретных инвестиционных проектов с учётом их специфики и дать обоснование внедрения инноваций в описанных условиях.

Для этого в качестве источника финансирования рассматриваются:

- собственные средства,

- фонды органов государственного управления,

- средства возможных инвесторов.

Горизонтом расчёта при этом, чаще всего, становится период возврата заёмных средств и ещё год после этого.

По форме существует разделение на полный бизнес-план и концепт-план. Во втором случае создаётся только основа для переговоров с возможными инвесторами, которая позволит определить степень их заинтересованности в проекте. Официальный формат при оформлении подобного проектирования ориентируют на запросы инвесторов и/или требования партнёров по бизнесу, однако общая стандартная структура полного бизнес плана инвестиционного проекта предполагает включение в документ следующих разделов:

Если предприятие, взявшееся за реализацию инвестиционных проектов, представляет собой многоточёчною организацию (с двумя и более предприятиями), то при планировании разрабатываются отдельные планы для каждого предприятия, которые потом сводятся в единый документ.

Оценка бизнес-плана со стороны инвесторов

Эффективность инвестиционных проектов характеризуется системой показателей, которые демонстрируют соотношение затрат и результатов в контексте интересов участников. В зависимости от того, к какой категории относятся участники инвестиционных проектов, выделяют показатели:

- финансовой (коммерческой) эффективности,

- бюджетной эффективности (с отражением финансовых последствий для бюджета соответствующего проекту уровня),

- экономической эффективности (с отражением результатов за пределами прямых финансовых интересов непосредственных участников инвестиционных проектов, допускающих стоимостное измерение).

Помимо этого, оцениваются социальные и экологические последствия проекта.

В условиях рыночной среды и привлечением инвестиционных средств по этой линии, основное значение имеет финансовая эффективность.

Особенность бизнес-плана инвестиционного проекта в том, что оценка инвестиций основывается на сравнении ожидаемой прибыли от воплощения проекта с вложенным инвестированным капиталом. Для этого вычисляется чистый финансовый поток как разница между поступлением денежных средств в результате инвестиционной и производственной деятельности и их оттоком, с дополнительным вычитанием издержек (пример – выплаты процентов по долгосрочным кредитам). По показателям чистого потока наличности и коэффициента дисконтирования вычисляются такие показатели оценки инвестиций, как:

- чистый дисконтированный доход,

- внутренняя норма доходности,

- индекс доходности,

- срок и скорость окупаемости.

Коэффициент дисконтирования при этом приводит потенциальный финансовый приход и расход на этапе t к начальному периоду времени.

Отдельные элементы структуры инвестиционного плана

Чем детальнее проработаны разделы бизнес-плана инвестиционного проекта, тем больше шансов завоевать доверие инвесторов и деньги на реализацию замысла. Особенно важны первые разделы, формирующие у инвестора впечатление о перспективности вложений.

Резюме

Вводная часть (резюме), в первую очередь, пишется для инвестора, и, хотя фактически она составляется после заполнения остальных разделов бизнес-плана, в структуре документа резюме занимает первое место. Эта обзорная краткая (3-4 страницы) часть пишется так, чтобы вызвать интерес у инвесторов, вследствие чего формально делится на три части:

- Введение, где вписываются цели проекта.

- Основное содержание со сжатым описанием всех ключевых разделов бизнес-плана и акцентированием на привлекательных для инвестора факторах.

- Заключение, которое складывает факторы потенциального успеха, включая наиболее важные процессуальные решения.

В резюме важно чётко указать конкурентные преимущества продукта или услуги будущего проекта – то, что позволит ему выделиться на рынке и обеспечить эффективную работу инвестиций. Этими преимуществами может быть другой уровень технологии, географическое положение, близость транспортной развязки и др.

Описание компании и отрасли

Помимо целей и задач предприятия и помимо событий, повлиявших на развитие, текущих возможностей и тенденций, отдельное внимание нужно уделить:

- детальному описанию организационной структуры (принципам работы, организационной схеме, структуре персонала и юридического обеспечения и др.), чего, как показывает практика, на многих, особенно – вновь созданных, предприятиях не делают,

- потребительской аудитории, её покупательским возможностям, вкусам,

- доказательствам того, что экономические тенденции благоприятны именно в данной отрасли и на данном региональном рынке (что возможно при использовании математических расчётов, маркетинговых исследований, статистики).

В этом разделе затрагиваются все влияющие на проект факторы: от местных законов до сезонности товара. При этом ссылаться следует не на общее впечатление, а на авторитетные источники информации с указанием конкретных числовых параметров. Пример: «По данным Росстата в 2016 году объём продаж продукции в регионе составил 112 млн. тонн в первом квартале, 118 млн. тонн – во втором, 124 млн. тонн – в третьем. В четвёртом квартале с учётом тенденции и независимости показателя от сезонных колебаний ожидается выход на объём в 130 млн. тонн».

Описание продукта (услуги)

В разделе, характеристик, параметров и назначения продукции описывается весь жизненный цикл изделия или услуги с указанием временных факторов, влияющих на прибыль, и факторов экономических циклов:

В разделе, характеристик, параметров и назначения продукции описывается весь жизненный цикл изделия или услуги с указанием временных факторов, влияющих на прибыль, и факторов экономических циклов:

- Подготовительный цикл связан с интенсивной маркетинговой компанией и презентацией уникального товара или его коммерческой инновационной составляющей. Причём, инвесторов сейчас формат представления товара (упаковка, дизайн, средства защиты) интересует не меньше, чем качество и полезность. Этот цикл определяется как начало продаж и период роста.

- Цикл высоких темпов развития – период, в который рынок начинает насыщаться уникальным продуктом (услугой). По мере приобретения известности, возрастает и конкуренция.

- Цикл выравнивания – время поступления на рынок новых уникальных конкурентных продуктов – период, когда преданные потребители ещё сохраняют верность продукту, но многие из них уже начинают посматривать на альтернативы.

Здесь важно чётко понимать, почему потребитель выбирает (может выбрать) именно данный продукт, сравнив его ближайшими конкурентами.

Заполнение раздела начинается с описания предполагаемой ниши на рынке и того, какой сегмент целевой аудитории станет потребителями продукта. Причём, эти значения необходимо спрогнозировать на ближайшие месяцы или годы (в зависимости от особенностей проекта). Прогнозирование, как правило, производится в 2 этапа:

- Этап №1. Здесь происходит оценка ёмкости рынка – общей стоимости продукции, которую покупатели в регионе предполагаемых продаж могут купить за месяц (год). Маркетинговое исследование касается социально-экономических, политических, демографических, национальных и других факторов.

- Этап №2. Здесь оценивается потенциальная сумма реализации продукта – той доли рынка, которую компания рассчитывает отвоевать. Эта сумма совпадает с максимальной суммой возможных продаж.

Нередко на этом этапе происходит вынужденная сегментация рынка и переориентация на более узкий сегмент без отказа от проекта в целом. Пример выбора узкой специфики – ориентация на потребителей с низким уровнем дохода (сегментация по критерию уровня доходов). Чаще, однако, проект сразу ориентируется на тот или иной потребительский сегмент, разделяя покупателей по полу, возрасту, образованию, увлечениям, профессиям и др. Для предприятий такими сегментирующими факторами становятся месторасположение, каналы распределения, качество и др.

Производственный план

Главная задача этой части плана – доказать инвесторам и партнёрам, что компания реально в состоянии производить (продавать) задуманное количество товаров (услуг) требуемого качества в нужные сроки. В этом разделе необходимо продемонстрировать производственную мощность предприятия – способность средств труда к максимальному выпуску продукции за период (смену, год, сутки). Для расчёта мощности используют данные о:

- составе, количестве, техническом состоянии оборудования, параметрах производственных площадей,

- технических нормах производительности оборудования и трудоёмкости,

- фонде времени работы оборудования, а также режиме функционирования предприятия,

- номенклатуре продукции и её количественном соотношении.

Обычно в данном разделе создают подраздел с указанием внешних факторов, оказывающих влияние на производственную деятельности (доступ к ресурсам, смена поставщиков, изменения в законодательстве и др.).

Маркетинговый план

Факторы, которые способствуют успешному завоеванию рынка, разделяются в плане на внешние и внутренние. При этом по ходу развития проекта рынок начинает влиять на планы по формированию проектных стратегии и тактики. Такой план обычно составляется на год вперёд с разбивкой по этапам и в него, при необходимости, вносятся коррективы. В части взаимодействия с отделом продаж маркетинговый план ставит 4 главные цели:

- Повышение узнаваемости марки.

- Создание у сотрудников отдела продаж ощущения уверенности в высочайшем качестве товара.

- Улучшение морального состояния сотрудников этого отдела.

- Повышение объёма продаж на определённый процент за указанное время.

Пример достижения первой цели – предоставление инвесторам целой рекламой кампании. Дополнительно рассчитывается экономический эффект от вариантов распространения рекламы.

Принципы составления бизнес-плана «для себя» и для инвесторов

Принципы составления бизнес-плана сводятся к достоверности, логичности и наглядности идеи, которая после представления её должна выглядеть привлекательно для инвестора. Поэтому целесообразнее не просто написать документ, но и сделать презентацию с графиками, диаграммами, таблицами, инфографикой из слайдов. При этом надо учитывать разницу между бизнес-планом «для себя» и «официально-парадным» документом. В первом случае, отражается реальное положение дел. Во втором – подробное и непротиворечивое изложение предпочтений, как при создании проекта «с нуля».

Принципы составления бизнес-плана сводятся к достоверности, логичности и наглядности идеи, которая после представления её должна выглядеть привлекательно для инвестора. Поэтому целесообразнее не просто написать документ, но и сделать презентацию с графиками, диаграммами, таблицами, инфографикой из слайдов. При этом надо учитывать разницу между бизнес-планом «для себя» и «официально-парадным» документом. В первом случае, отражается реальное положение дел. Во втором – подробное и непротиворечивое изложение предпочтений, как при создании проекта «с нуля».

«Для себя» бизнесплан всегда включает более реальные значения и рассматривается как рабочий вариант. Пример разницы между «внутренним» вариантом и «официальным» можно увидеть на описании сметы в части закупки оргтехники. Если на проект реально нужно 10 ноутбуков на общую сумму 500 тыс. руб., то они все справедливо включаются в официальную смету. Однако на практике из 10 компьютеров на руках у непосредственных участников уже есть 3 личных ноутбука, ещё 2 – есть у бизнес-партнёров и 3 достаточно мощных компьютера – у родственников. Таким образом, реальные нужды предполагают покупку только двух ноутбуков, вместо десяти запланированных в инвестиционном документе. Однако в случае выделения инвестором всей суммы на эти нужды, необходимо будет, как минимум, предоставить документальное свидетельство о покупке всего объёма техники.

Для составления максимально информационного бизнес плана нередко используют SWOT-анализ, который популярен благодаря способности чётко структурировать данные.

- S – Strengths – сильные стороны: средняя и низкая себестоимость продукта, применение инноваций, наличие экспертов и профессионалов в составе команды проекта.

- W – Weakness – слабые стороны: отсутствие знаний о бренде в среде целевой аудитории, необходимость аренды помещений и др.

- O – Opportunities – возможности, предполагающие внедрение новых технологий, открытие незапланированных источников финансирования, доступ к современным материалам и т. д.

- T – Threats – угрозы, которые в данном виде анализа рассматриваются как источники рисков из-вне, на которые нельзя повлиять.

В любом случае, перед составлением той или иной версии бизнес плана собирается максимум полезной информации, нередко – с привлечением экспертов. Эта информация необходима для понимания реальной объективной ситуации. А собственные субъективные представления о среде развития проекта такое исчерпывающее понимание дают редко.

Приветствую! О том, что у каждого человека должен быть свой личный финансовый план, сегодня знают все. И для «любителя» в сфере финансов этого вполне достаточно. Но для «профессионала»-инвестора нужен еще один документ: личный инвест-план. Причем, составлять его придется до формирования инвестиционного портфеля.

ЛИП – это планирование и прогнозирование инвестиций. Что-то вроде компаса, с которым Вам будет проще ориентироваться на местности. Кроме того, он поможет правильно рассчитать свои силы и время от времени сверяться с ориентирами. А еще личный инвестиционный план отлично выявляет ложные ожидания.

Так что сегодня я расскажу о том, что это такое. И даже поделюсь личным инвестиционным планом и образцом с расчетами.

-

Что такое индивидуальный инвестплан?

ИИП (не путать с ИИС) нужен каждому инвестору. Это что-то вроде бизнес-плана, только для физического, а не юридического лица.

Разработка инвестиционного плана позволит двигаться в заданном Вами направлении и не распыляться на ненужное. ИИП помогает взглянуть на текущую финансовую ситуацию трезвыми глазами, задать четкие цели и сроки и подобрать «правильные» инвестиционные инструменты.

С чего начать составление инвестиционного плана?

Определитесь с суммой инвестиций

Сумму регулярных инвестиций Вы, конечно, определяете сами. Но не забывайте о том, что:

- На больших сроках включается «магия сложных процентов». Поэтому для инвестора на первом месте — регулярность и постоянное реинвестирование денежных потоков (наглядный пример будет чуть ниже).

- Инвестиционный фонд нельзя тратить ни при каких обстоятельствах (для этого ).

- Ни в коем случае не стоит инвестировать последние деньги и заемные средства.

- Перед тем, как активно вкладывать, стоит «залатать дыры» (закрыть кредитку и потребительские кредиты, отдать долги, избавиться от пассивов, которые регулярно «тянут» деньги из бюджета).

- Грамотно составленный план в долгосрочной перспективе всегда приносит прибыль.

Установите сроки инвестиций

Если Вы решили стать инвестором, то это программа на всю жизнь. Но сроки инвестирования нужно определять заранее. И пересматривать их можно только в одном случае — при изменении жизненных приоритетов или целей. Самое главное — не менять свои планы не смотря ни на какие внешние факторы, ведь финансовые кризисы (внешние и локальные) у нас случаются с удивительной регулярностью.

Определите комфортный уровень риска

Риск и доходность – это, к сожалению, две стороны одной медали. Выше риск – выше доходность.

Есть люди, которые спокойно могут себе позволить рискнуть $10 000 в расчете на хорошую отдачу. Другие инвестируют в акции 10 000 рублей, каждый день проверяют котировки и пьют валокордин при падении курса на 5 центов.

Даром предвидения никто из нас, к сожалению, не обладает. Поэтому стоит заранее смириться с тем, что часть своих инвестиций Вы потеряете.

Комфортная среда риска зависит от многих факторов:

- Возраста инвестора.

- Уровня его дохода.

- Наличия семьи и других обязательств по содержанию кого-либо или чего-либо.

- Личного психотипа.

Как составить свой инвестплан?

Шаг №1. Поставить перед собой цель

Частных инвесторов можно условно разделить на три типа в зависимости от целей инвестирования, сроков и Вашего психотипа.

- «Накопить и сохранить». Основная задача – сформировать денежный фонд на будущее исключительно за счет регулярных пополнений и консервативных вложений.

- «Преумножить». Здесь главная цель – заставить деньги работать на себя с помощью краткосрочных и долгосрочных вложений. И в конечном итоге, сформировать приличный капитал.

- «Жить на проценты». Инвесторы третьего типа хотят не просто иметь «запасной» пенсионный план. Они четко ориентированы на то, чтобы получать стабильный пассивный доход из нескольких источников.

Именно цель задает все параметры инвестирования: сроки, суммы, уровень допустимого риска и выбор инструментов.

Цель не должна быть расплывчатой и обтекаемой. Примеры плохих целей:

- Стать богатым.

- Жить на проценты.

- Быть финансово независимым.

Это не цели — это мечты.

Планирование инвестиций, как правило, включает четкие суммы и сроки.

Примеры хороших целей:

- Через 10 лет получать пассивный доход в размере $400 в месяц.

- Через 5 лет купить однокомнатную квартиру в центре города (актуальная цена $10 000).

- За 15 лет накопить $30 000 на оплату образования ребенка за рубежом.

Понятно, что со временем цели, сроки и суммы могут (и будут!) корректироваться. Но крайне важно задать себе верное направление с самого начала!

Шаг №2. Честно ответьте себе на вопросы

- В каком возрасте я планирую оставить основную работу или активное участие в бизнесе? Сколько лет мне осталось до «часа икс»?

- Какую сумму в виде пассивного дохода с накопленного капитала я хочу получать ежемесячно?

- Какие цели я хотел бы реализовать в ближайшие 10-20-30 лет?

Ответы на эти вопросы помогут сформировать оптимальный план.

Шаг №3. Проанализируйте текущую финансовую ситуацию

Объективно оценить ситуацию, как всегда, поможет язык цифр.

В первую очередь, составьте таблицу «активов и пассивов». Способ составления может быть любым. Например, это можно сделать в личном инвестиционном плане в виде Excel таблицы, от руки на бумаге или в специальном приложении.

«Активы» — это то, что приносит деньги: квартира, которая сдается в аренду, акции и даже банковский вклад. Другими словами, то, что не лежит мертвым грузом на «балансе» Вашей семьи.

«Пассивы» — это то, что деньги, наоборот, «кушает». Скажем, квартира, в которой вы живете – это ежемесячные платежи за коммуналку. Личный автомобиль – затраты на бензин, стоянку и техобслуживание. Ипотека – оплата процентов банку.

У 90% россиян стоимость пассивов в разы превышает стоимость активов. У инвестора со стажем все должно быть наоборот.

Вторая важная таблица для оформления ИИП – учет семейных (или личных) доходов и расходов. И начинать прогнозирование без фактических данных нельзя. Поэтому я настоятельно рекомендую хотя бы в течение 3-4 календарных месяцев вести учет всех своих доходов и расходов по статьям. В день такой подсчет занимает всего пару минут.

Такой анализ позволит Вам четко ответить на вопросы:

- Сколько я зарабатываю в месяц на самом деле?

- Из каких источников средств идут основные поступления в бюджет?

- Какие статьи расходов можно урезать, не снижая при этом уровень жизни?

- Какую сумму в месяц я могу выделить на инвестирование?

Шаг №4. «Стелим соломку»

Главное правило инвестора: инвестиционный фонд должен стать неприкасаемым на долгие годы. Как защитить свои же деньги от незапланированных ситуаций?

- Создать подушку безопасности (сумма в размере шестимесячных расходов в рублях, скажем, на вкладе в Сбербанке со свободным доступом к счету);

- Застраховать свою жизнь и трудоспособность в надежной страховой компании.

Шаг №5. Определяем сумму для регулярных инвестиций

Размер регулярных инвестиций зависит, во-первых, от целей и сроков, которые Вы определили в пунктах №1 и №2. Например, для достижения поставленной цели в миллион долларов 100 рублей инвестиций в месяц будет явно недостаточно.

А во-вторых, большое значение при определении суммы, конечно, имеет уровень текущего дохода.

Неважно, к чему конкретно Вы будете привязываться: к конкретной сумме или к проценту от поступлений. Важно инвестировать регулярно и постоянно!

Гуру инвестиционного планирования предлагает начать с 10% от дохода. Но можно принять решение отправлять на инвестиции и 20%, и 30%. Либо отчислять в инвестиционный фонд все доходы от второй работы или бонусную часть зарплаты.

Шаг №6. Определяемся со стратегией и выбираем инструменты

К сожалению, готовых рецептов на этом этапе нет и быть не может. Я рекомендую в первую очередь самому глубоко разобраться в теме, либо обратиться за помощью к толковому финансовому консультанту (еще сложнее найти консультанта, работающего на стороне клиента, а не компании, услуги которой он проталкивает на рынок). Наша задача: составить что-то вроде стратегии с цифрами.

Понятно, что просчитать доходность и риски портфеля на годы вперед с точностью до рубля не сможет никто. Но в распоряжении инвестора есть куча детальной статистики за десятилетия практически по всем инвестиционным инструментам!

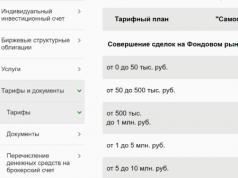

К услугам инвестора — банковские вклады, ПИФы, акции и облигации, индексы, ETF, недвижимость в России и за рубежом, ИИС.

Очень важный момент: собственный бизнес, блоги и YouTube-каналы, платные курсы и книги — все это источники заработка, но не в коем случае не инвестиционные инструменты в рамках портфеля. Портфель — всегда отдельная высоколиквидная вещь. Он — ваш запасной аэродром и гарант достижения самых важных жизненных целей. Я рекомендую не смешивать бизнес и инвестиции.

Мой личный план

К сожалению ЛИП не может быть картой, поскольку в ней все предельно точно, а план делается на исторических данных, которые, как было прекрасно видно по результатам моей торговли на бирже, не спешат повторяться. План это скорее компас, который помогает ориентироваться. С его помощью можно примерно рассчитать свои силы и свериться с ориентирами.

Есть в нем и еще одна классная особенность, он отлично выявляет ложные ожидания и позволяет трезво взглянуть на ситуацию. Сейчас на примере своего плана я покажу, что будет если неправильно рассчитать свои силы.

Исходные ресурсы: портфель со стартовым капиталом 1 млн., целевой доходностью 6% годовых с учетом инфляции.

Цель: пенсионный доход 90.000 р. в месяц в сегодняшних деньгах. Срок выхода на пенсию 2049 год (мне будет 60 лет). Плюс требуется чтобы капитал продолжал расти после начала снятия средств.

Вариант 1. Вложил один раз крупную сумму

Вот как будет выглядеть моя пенсия:

В расчет я взял ситуацию, когда доходность будет на уровне 6% годовых с учетом инфляции. Я вложил 1.000.000 и больше ничего не довношу. При таком раскладе моего капитала хватит только на 6 лет жизни на пенсии! Так не пойдет, придется что-то менять.

Вариант 2. Вложил и довношу 1% ежемесячно

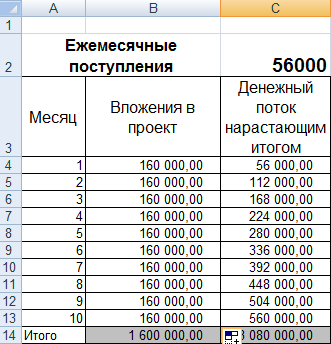

Попробую начать довносить по 10.000 р. в ежемесячно. Вот что получится:

Гораздо лучше! Выйдя на пенсию в 60 лет мне скорее всего хватит накопленного. Всего лишь 10 тысяч, а результат совершенно другой! Но, как вы помните, я бы хотел чтобы капитал продолжал расти.

Вариант 3. Вложил и довношу 1.5% каждый месяц

Добавлю еще немного:

На этот раз ежемесячная сумма, которую мне следует откладывать составит 15.000 р. При таком раскладе капитал продолжит расти даже после моего выхода на пенсию.

Все возможные сценарии

А вот еще несколько интересных вариантов. В 6-ом я решил откладывать по 25.000р. в месяц при 7% доходности портфеля:

Посмотрите на разницу между 5 и 6 вариантами. Дополнительная доходность всего в 1% дает феноменальный результат на длинной дистанции.

Формирование и переформирование портфеля

Важный момент! Сиюминутные изменения текущих котировок, кризисы и мнения аналитиков – не повод пересматривать портфель!

Для привлечения и вложения средств в какое-либо дело инвестору необходимо тщательно изучить внешний и внутренний рынок.

На основании полученных данных составить смету проекта, инвестиционный план, спрогнозировать выручку, сформировать отчет о движении денежных средств. Наиболее полно всю нужную информацию можно представить в виде финансовой модели.

Финансовая модель инвестиционного проекта в Excel

Составляется на прогнозируемый период окупаемости.

Основные компоненты:

- описание макроэкономического окружения (темпы инфляции, проценты по налогам и сборам, требуемая норма доходности);

- прогнозируемый объем продаж;

- прогнозируемые затраты на привлечение и обучение персонала, аренду площадей, закупку сырья и материалов и т.п.;

- анализ оборотного капитала, активов и основных средств;

- источники финансирования;

- анализ рисков;

- прогнозные отчеты (окупаемость, ликвидность, платежеспособность, финансовая устойчивость и т.д.).

Чтобы проект вызывал доверие, все данные должны быть подтверждены. Если у предприятия несколько статей доходов, то прогноз составляется отдельно по каждой.

Финансовая модель – это план снижения рисков при инвестировании. Детализация и реалистичность – обязательные условия. При составлении проекта в программе Microsoft Excel соблюдают правила:

- исходные данные, расчеты и результаты находятся на разных листах;

- структура расчетов логичная и «прозрачная» (никаких скрытых формул, ячеек, цикличных ссылок, ограниченное количество имен массивов);

- столбцы соответствуют друг другу;

- в одной строке – однотипные формулы.

Расчет экономической эффективности инвестиционного проекта в Excel

Для оценки эффективности инвестиций применяются две группы методов:

- статистические (PP, ARR);

- динамические (NPV, IRR, PI, DPP).

Срок окупаемости:

Коэффициент PP (период окупаемости) показывает временной отрезок, за который окупятся первоначальные вложения в проект (когда вернутся инвестированные деньги).

Экономическая формула расчета срока окупаемости:

где IC – первоначальные вложения инвестора (все издержки),

CF – денежный поток, или чистая прибыль (за определенный период).

Расчет окупаемости инвестиционного проекта в Excel:

Так как у нас дискретный период, то срок окупаемости составит 3 месяца.

Данная формула позволяет быстро найти показатель срока окупаемости проекта. Но использовать ее крайне сложно, т.к. ежемесячные денежные поступления в реальной жизни редко являются равными суммами. Более того, не учитывается инфляция. Поэтому показатель применяется вкупе с другими критериями оценки эффективности.

Рентабельность инвестиций

ARR, ROI – коэффициенты рентабельности, показывающие прибыльность проекта без учета дисконтирования.

Формула расчета:

где CFср. – средний показатель чистой прибыли за определенный период;

Инвестиционный бизнес-план. Разработка и оформление инвестиционного бизнес-плана

Является неотъемлемой частью делового планирования как непрерывного процесса развития организации. Инвестиционный бизнес-план или проект представляет собой документально оформленное проявление инвестиционной инициативы хозяйствующего субъекта, предусматривающее вложение капитала в определенный объект реального инвестирования, направленной на реализацию детерминированных во времени определенных инвестиционных целей и получение планируемых конкретных результатов.

Основным источником капитала при этом выступает внешний инвестор, незнакомый с предприятием или предложенной инвестиционной идеей и требующий высокой детализации интересующих его вопросов.

Инвестиционный бизнес-план используется для нужд кредитования и предоставляется в банк на рассмотрение кредитному комитету как подтверждение экономической целесообразности проекта,

выданное профессиональными консультантами.

Инвестиционный (или кредитный) бизнес-план сам по себе не является гарантией получения заемных средств, поскольку банк кредитует все-таки проект, а не документ, его описывающий. В таком бизнес-плане подробно раскрываются интересующие банк вопросы: финансовый план, качественный анализ рисков, расчет доходности проекта, его интегральные показатели. В настоящее время ни один банк не примет проект к рассмотрению, если к пакету документов заемщика не приложен бизнес-план, отвечающий стандартам, принятым в российских кредитных организациях.

Необходимость разработки инвестиционного бизнес-плана российскими предприятиями была вызвано рядом причин:

■ адаптацией зарубежного опыта разработки инвестиционных проектов к отечественным условиям. Это определило обязательную типизацию методологии и документации, используемых в области бизнеса;

■ использованием персональных компьютеров, что определило необходимость и возможность создания программного обеспечения разработки и анализа инвестиционных проектов. Коммерческие и стандартные функциональные, а также подготовленные самими разработчиками проектов программы применяются во многих расчетах;

■ оценкой бизнес-плана собственниками финансовых ресурсов или их заемщиками и заимодателями с позиций возврата вложенных средств и получения прибыли или иного положительного эффекта.

Бизнес-план оценивает перспективную ситуацию как внутри, так и вне ее. Он представляет собой максимально компактный документ, который позволяет предпринимателю не только принять обоснованное решение, но и указать, что и когда следует сделать, чтобы оправдались ожидания относительно эффективности проекта. От правильности составления документа зависит одобрение и жизнеспособность проекта. Бизнес-план отвечает на вопросы: так ли хороша идея; на кого рассчитан новый продукт (услуга); найдет ли этот продукт (услуга) покупателя; с кем придется конкурировать?

Для среднесрочных и долгосрочных проектов разработка бизнес-планов - центральный этап в инвестиционном планировании. Главным его содержанием являются формирование основных компонентов проекта и подготовка его к реализации. Основное содержание этого этапа включает в себя следующие виды работ:

■ развитие концепции и дальнейшая разработка основного содержания проекта (ресурсы - ограничения - результат);

■ установление деловых контактов и углубленное изучение целей участников;

■ структурное планирование;

■ организацию и проведение торгов, заключение контрактов с основными исполнителями;

■ получение одобрения на продолжение работ.

Для краткосрочных небольших но масштабу или локальных проектов, не требующих значительных затрат и весьма непродолжительных но срокам реализации, в бизнес-плане совмещаются все этапы и работы, выполняемые на прединвестиционной фазе.

Для разработки стратегии развития крупного предприятия составляется корпоративный (глобальный) бизнес-план.

При разработке бизнес-плана необходимо прежде всего решить: какую цель преследует разработка бизнес-плана. Эти цели могут быть следующими:

■ уяснить для себя степень реальности достижения обозначенных результатов в завершенном проекте или техническом условии;

■ убедить коллег в реальности достижения определенных качественных или количественных показателей предполагаемого проекта;

■ подготовить общественное мнение к акционированию предприятия но предполагаемой схеме, которую авторы считают оптимальной;

■ доказать определенному кругу лиц целесообразность перестройки работы и реорганизации существующего или создания нового предприятия;

■ привлечь внимание и усилить заинтересованность потенциального инвестора.

Предприятия, работающие в стабильной ситуации и производящие продукт для достаточно устойчивого рынка, разрабатывают бизнес-план, направленный на совершенствование производства и поиск путей снижения издержек. Эти предприятия постоянно предусматривают мероприятия по модернизации производимой ими продукции и оформляют их в виде локальных бизнес-планов.

Венчурные предприятия, выпускающие продукцию при повышенном риске, систематически работают над бизнес-планами освоения новых видов продукции, перехода на технологии и т.н.

Если предприятие, наметив значительный рост производства традиционных продуктов или освоение новой техники, не имеет достаточных мощностей для их производства, то оно может пойти путем привлечения капитальных вложений либо поиска новых партнеров.

В этом случае бизнес-план используется при поиске инвесторов, кредиторов, спонсорских вложений. Для этого может быть подготовлен одно- или двухстраничное краткое описание бизнес-плана, что позволяет инвесторам, кредиторам и другим партнерам увидеть важные особенности и преимущества проекта. Такой документ получил название бизнес-предложения. Он используется при переговорах с возможными инвесторами и будущими партнерами.

Оформление инвестиционного бизнес плана

Бизнес-план должен быть представлен в форме, позволяющей заинтересованному лицу получить четкое представление о существе дела и степени заинтересованности своего участия в нем. Объем и степень конкретизации разделов плана определяются спецификой и областью деятельности предприятия. Он должен быть написан просто и ясно и иметь четкую структуру, например такую, какую рекомендует Минэкономразвития России:

1. Вводная часть.

2. Обзор состояния отрасти (производства), к которой относится предприятие.

3. Описание проекта.

4. Производственный план реализации проекта.

5. План маркетинга и сбыта продукции.

6. Организационный план реализации проекта.

7. Финансовый план реализации проекта.

8. Оценка экономической эффективности затрат, осуществляемых в ходе реализации проекта.

Рассмотрим подробнее содержание каждого раздела. Вводная часть бизнес-плана включает в себя:

■ титульный лист;

■ резюме;

■ меморандум о конфиденциальности.

На титульном листе помещается наименование предприятия - инициатора проекта, наименование проекта, место и время его разработки.

Резюме представляет собой краткое изложение сути инвестиционного проекта. Это документ, раскрывающий всю привлекательность и необходимость осуществления той или иной цели. Он должен быть кратким и вызывать интерес читающего. Резюме составляется в последнюю очередь, так как суммирует всю информацию, содержащуюся в проекте. В резюме представляются данные, которые должны позволить потенциальному инвестору понять, о чем идет речь, какова предполагаемая стоимость и рентабельность проекта.

Меморандум о конфиденциальности составляется с целью предупреждения лиц, знакомящихся с бизнес-планом, о конфиденциальности содержащейся в нем информации. В меморандуме может содержаться напоминание о том, что читающий берет на себя ответственность и гарантирует неразглашение содержащейся в плане информации без предварительного согласия автора. Меморандум может содержать требования о возврате бизнес-плана и запрет на копирование материала.

Разработка инвестиционного бизнес плана

Теперь прейдем непосредственно к разработке инвестиционного бизнес-плана, ее следует начать с обзора состояния отрасли (производства), к которой относится предприятие, призван решить две основные задачи:

1) изучить состояние и тенденции развития отрасли как объекта инвестирования;

2) осуществить прогноз объема производства продукции и услуг, которое может выпускать предприятие в условиях конкуренции.

Для решения первой задачи в бизнес-плане целесообразно дать ретроспективный анализ текущего состояния дел в отрасли, развития отрасли за предшествующие 5-10 лет, описать возможные тенденции развития отрасли в целом, соответствующих производств в регионах, где планируется сбыт продукции, за рубежом.

Для решения второй задачи необходимо описать основных конкурентов на региональном, внутреннем и внешнем рынках но следующим позициям:

■ номенклатура и сбыт выпускаемой продукции;

■ рынки, на которых они работают, и доли на этих рынках;

■ конкурентоспособность их продукции;

■ ценовая политика и политика в области сбыта;

■ состояние производственной базы.

Анализ указанных данных позволит определить конкурентные преимущества вашего предприятия или выявить его недостатки, определить методы конкурентной борьбы с предприятиями-конкурентами. Результаты анализа будут одним из критериев, на основании которого потенциальный инвестор сможет судить о возможностях предприятия вести успешную конкуренцию с аналогичными предприятиями.

Описание проекта заключается в том, чтобы кратко и ясно изложить суть и основные положения проекта. В этом разделе освещаются следующие вопросы:

■ чем занимается или будет заниматься предприятие (приводятся данные о размере и перспективах предприятия, профиле деятельности, особенностях производимых товаров и услуг и другие сведения, обеспечивающие конкурентные преимущества этого предприятия);

■ какой ожидается спрос на предполагаемые товары и услуги, прогноз их реализации на несколько лет (здесь представляются основные тенденции развития рынка, слабые стороны предприятий-конкурентов, планы роста и расширения деятельности);

■ величина доходов от реализации продукции или предоставления услуг, величина затрат и валовой прибыли, уровень рентабельности, срок окупаемости вложений (в этой части бизнес-плана следует представить экономику предприятия: данные но прибыли, ожидаемую рентабельность, доходность на инвестируемый капитал, временные рамки достижения точки безубыточности и превышения наличных поступлений над платежами);

■ сколько средств необходимо вложить в проект для его реализации (коротко указать сумму необходимого финансирования и направления использования капитала);

■ почему предприятие добьется успеха быстрого проникновения на новые рынки товаров и услуг (в этом разделе указываются конкурентные преимущества предприятия в данный период и возможные преимущества после реализации предлагаемого проекта, слабые стороны конкурентов и другие условия).

В производственном плане представляется информация по обеспеченности инвестиционного проекта с производственной и технологической стороны. В производственном плане необходимо сделать следующее:

■ изложить цели долгосрочной стратегии предприятия;

■ описать структуру планируемого производства, его сырьевую базу и технологическую схему производственного процесса, источники энерго-, тепло-, водоснабжения;

■ представить данные о кадровом обеспечении производства, программу подготовки и переподготовки кадров;

■ описать план вывода предприятия на полную проектную мощность;

■ представить информацию о состоянии работ по проекту и возможностях производства.

Чтобы охарактеризовать состояние работ но проекту, требуется указать следующие данные:

■ степень освоения предполагаемой к производству продукции;

■ правовое обеспечение проекта;

■ выполненные работы но проекту;

■ наличие производственных площадей;

■ необходимость закупки оборудования;

■ наименование поставщиков, сроки поставки и стоимость оборудования;

■ виды источников энергии;

■ характеристику сырьевой базы;

■ характеристику инфраструктуры производства (включая внутренний и внешний транспорт);

■ экологическую ситуацию по сбросам в водный бассейн и выбросам в воздушную среду.

План маркетинга и сбыта продукции является одним из наиболее значимых и сложных в бизнес-плане. Результаты исследования рынка - это база для разработки долгосрочной маркетинговой и ценовой стратегии предприятия, его текущей политики. Они определяют потребности в людских и материальных ресурсах.

Ввиду важности и сложности этого раздела целесообразно готовить его в первую очередь и но возможности проверить данные о рынке, его объемах и темпах роста по дополнительным, альтернативным источникам.

Исследование рынка б бизнес-плане включают в себя три блока:

1. Анализ спроса на товары и услуги на выбранном рынке и тенденции его развития.

2. Описание структуры рынка, его основных сегментов, анализ форм и методов сбыта.

3. Исследование условий конкуренции на выбранных для работы сегментах рынка.

От оценок сбыта, сделанных в данном разделе, зависят все последующие разделы плана. Объем реализации товаров и услуг, спрогнозированный в результате выполненного исследования рынка, оказывает непосредственное влияние на план производства, план маркетинга и сумму инвестируемого капитала, который потребуется предприятию. Данные, полученные в ходе анализа конкурентной обстановки, в значительной степени предопределяют стратегию сбыта и ценовую стратегию предприятия на выбранных сегментах рынка.

В организационном плане реализации проекта излагается структура и политика управления, дается краткая характеристика состава команды управления. При описании организационной структуры предприятия следует рассмотреть:

■ основные подразделения предприятия и его функции:

■ распределение обязанностей персонала управления;

■ методы взаимодействия подразделений между собой;

■ заинтересованность предприятия в конечных результатах;

■ новые виды работ, вытекающие из целей предприятия;

■ необходимую квалификацию персонала.

В бизнес-плане приводятся подробные данные на каждого руководителя предприятия, наиболее крупных держателей акций, участников команды разработчиков проекта, руководимого участка работы.

Финансовый план реализации проекта готовится после того, как подготовлены план маркетинга и производственный план. При его разработке следует учитывать неодинаковость интересов участников инвестиционного проекта. Финансовый план должен включать краткий обзор условий, в которых будет действовать предприятие. Он должен содержать такие данные, как объем продаж, валовой прибыли, затраты на оборудование, оплату труда и другие затраты, а также подробный оперативный анализ доходов и расходов, формирования чистой прибыли предприятия. Это составит полное представление о рентабельности предприятия. Этот раздел бизнес-плана может быть составлен только после того, как определены рамки (границы) проекта, а также непредвиденные расходы и инфляция.

Рамки (границы) проекта подразумевают определение:

■ всех видов деятельности, которые должны быть представлены на заводской площадке;

■ дополнительных операций, связанных с производством, извлечением природных ресурсов, очисткой сточных вод и выбросов;

■ внешнего транспорта и складов для сырья и материалов и готовой продукции;

■ внешних дополняющих видов деятельности (жилищных, профессиональной подготовки, общеобразовательных программ, сооружения рекреационных объектов).

Непредвиденные расходы подразделяют на материальные и финансовые. Материальные непредвиденные расходы связаны с точностью прогнозирования продаж, проектных требований, материалов и услуг. С целью избежать потерь в проектную стоимость объекта закладывается резерв непредвиденных затрат в размере от 5 до 10% сметной себестоимости объекта.

Финансовые непредвиденные расходы связаны с инфляцией, изменением базовой ставки ссудного процента и другими факторами.

Учет инфляции осуществляется с использованием следующих данных:

■ общего индекса внутренней рублевой инфляции, определяемого с учетом систематически корректируемого рабочего прогноза хода инфляции;

■ прогнозов валютного курса рубля;

■ прогнозов внешней инфляции;

■ прогнозов изменения во времени цен на продукцию и ресурсы (в том числе на газ, нефть, энергоресурсы, оборудование, строительно-монтажные работы, сырье, отдельные виды материальных ресурсов), а также прогнозов изменения уровня средней заработной платы и других показателей на перспективу;

■ прогноза ставок налога, пошлин, ставок рефинансирования ЦБ РФ и других финансовых нормативов государственного регулирования.

С помощью перечисленных данных необходимо исследовать влияние инфляции на ценовые показатели, на потребность в финансировании, на потребность в оборотном капитале.

Составление финансового плана проходит в несколько этапов.

1 этап - прогноз объемов продаж. Рассчитываются объемы и стоимость продаж на соответствующих рынках для каждого года.

2 этап - расчет затрат на реализуемую продукцию и услуги. Расчеты осуществляются на основе прогноза объемов продаж, действующих нормативов, ценовой политики и условий реализации.

3 этап - описание контрагентов, их надежности, распределение контрактов во времени, затраты по контрагентам.

4 этап - расчет обеспеченности сырьем, энергией, водой (технической и питьевой), запасными частями и эксплуатационными материалами на первые пять лет, а также обеспеченность трудовыми ресурсами.

5 этап - прогноз издержек (условно-постоянных, условно-переменных и суммарных) но годам.

6 этап - расчет планируемой прибыли. Составляется план ожидаемой прибыли, вычисляется чистая прибыль или потери для каждого года.

7 этап - анализ точки критического объема реализации. Критический объем представляет собой выручку, которая точно покрывает операционные затраты на производство продукции и услуг. Эта величина выручки называется точкой безубыточности. Необходимо произвести анализ критического объема продукции.

8 этап - описание источников финансирования. При описании источников финансирования применяют следующую схему:

■ источники формирования ресурсов:

Собственные средства,

Заемные средства;

■ политика распределения прибыли после уплаты налогов:

Доля прибыли, направляемая в фонд накопления,

Выплата дивидендов (сроки и проценты);

■ мероприятия но контролю за платежами потребителей, финансовая политика в отношении страхования кредитов;

■ критерии оценки эффективности;

■ способы страхования.

Если для финансирования проекта планируется использовать кредит, то в бизнес-плане приводится расчет порядка и сроков получения и возврата ссуды, а также выплаты процентных платежей.

В результате проведенных расчетов в бизнес-плане составляются три базовые формы финансовой отчетности: отчет о прибыли, отчет о движении денежных средств и балансовый отчет.

Отчет о прибыли иллюстрирует соотношение доходов, получаемых в процессе производственной деятельности предприятия (проекта) в течение периода осуществления проекта, с расходами, понесенными в этот же период и связанными с получением доходов. Отчет о прибыли необходим для оценки эффективности текущей (хозяйственной) деятельности. Анализ соотношения доходов и расходов позволяет оценить резервы увеличения собственного капитала проекта, а также осуществить расчет величин различных налоговых выплат и дивидендов.

В отчете о движении денежных средств представлена информация об образовании источников финансовых ресурсов и об использовании этих финансовых ресурсов. В качестве источников средств в проекте могут выступать: увеличение собственного капитала за счет эмиссии новых акций, увеличение задолженности путем займов и выпуска облигаций, выручка от реализации продукции и прочие расходы. В случае выкупа акций или убытков от прочей реализации и внереализационной деятельности в соответствующих позициях могут появиться отрицательные значения.

Основные направления использования денежных средств связаны, во-первых, с инвестициями в постоянные активы и с пополнением оборотного капитала; во-вторых, с осуществлением текущей производственной (операционной) деятельности; в-третьих, с обслуживанием внешней задолженности (уплата процентов и погашение долга); в-четвертых, с расчетами с бюджетом (налоговые платежи) и, наконец, с выплатой дивидендов.

Важным моментом является то, что в качестве оттока средств выступают не все текущие затраты проекта, а только операционные расходы и текущие процентные платежи. Амортизационные отчисления, являясь одной из статей затрат, являются источником финансирования основных фондов. Следовательно, объем свободных денежных средств проекта равен сумме чистой прибыли и амортизационных отчислений за установленный период времени. Погашение внешней задолженности осуществляется за счет свободных денежных средств, а не из прибыли.

В балансовом отчете в целях удобства анализа в проектной практике используется баланс в агрегированной, т.е. в укрупненной форме. Назначение баланса инвестиционного проекта заключается в иллюстрировании динамики изменения структуры имущества проекта (активов) и источников его финансирования (пассивов). Баланс предоставляет возможность расчета общепринятых показателей финансового состояния проекта, оценки ликвидности, коэффициентов оборачиваемости, маневренности, общей платежеспособности и др.

В процессе своего осуществления инвестиционный проект должен обеспечивать получение приемлемой прибыли на вложенный капитал и поддержание устойчивого финансового состояния. Успешное решение этих задач осуществляется на основе анализа ряда коэффициентов. Перечень коэффициентов определяется особенностями проекта, наиболее часто используемые коэффициенты представлены в таблице 1.

Таблица 1

При оценке финансовой состоятельности инвестиционных проектов рассчитываются финансовые коэффициенты, характеризующие каждый плановый период, затем проводят анализ коэффициентов во времени и выявляют тенденции в их изменении.

Оценка экономической эффективности затрат, осуществляемых входе реализации проекта, занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами.

При разработке этого раздела бизнес-плана необходимо пользоваться Методическими рекомендациями но оценке инвестиционных проектов и их отбору для финансирования, разработанными Минэкономразвития России.

■ эффективность проекта в целом;

■ эффективность участия в проекте.

Эффективность проекта в целом оценивается с целью определения потенциальной привлекательности проекта для возможных участников и поисков источников финансирования. Она включает в себя:

■ общественную (социально-экономическую) эффективность, учитывающую социально-экономические последствия осуществления проекта для общества в целом;

■ коммерческую эффективность, учитывающую финансовые последствия осуществления проекта для участника реализующего инвестиционный проект.

Эффективность участия в проекте определяется с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников. Эффективность участия в проекте включает в себя:

■ эффективность предприятий-участников;

■ эффективность инвестирования в акции предприятия (для акционеров акционерных обществ);

■ эффективность участия в проекте структур более высокого уровня но отношению к предприятиям-участникам (народно-хозяйственную, региональную, отраслевую);

■ бюджетную эффективность.

Оценка эффективности проекта осуществляется в два этапа.

На первом этапе рассчитываются показатели эффективности проекта в целом. Для локальных проектов оценивается только их коммерческая эффективность и, если она оказывается приемлемой, рекомендуется непосредственно переходить ко второму этану оценки.

Для общественно значимых проектов оценивается в первую очередь их общественная эффективность. При неудовлетворительной общественной оценке такие проекты не рекомендуются к реализации и не могут претендовать на государственную поддержку.

Если же их общественная эффективность оказывается достаточной, оценивается их коммерческая эффективность. При недостаточной коммерческой эффективности общественно значимого проекта рекомендуется рассмотреть возможность применения различных форм его поддержки, которые позволили бы повысить коммерческую эффективность проекта до приемлемого уровня.

Схема финансирования инвестиционного бизнес-плана

Второй этан заключается в выработке схемы финансирования. На этом этане уточняется состав участников и определяется финансовая реализуемость и эффективность участия в проекте каждого из них.

Для расчета эффективности предлагается использовать ряд показателей, основанных как на простых (статических), так и сложных (динамических) методах расчета. Все затраты и поступления от реализации проекта в течение расчетного периода представляются в виде притоков и оттоков денежных средств. Результатом оттока денежных средств является поток реальных денег, представляющий собой сальдо оттока и притока за расчетный период. Учет фактора времени при определении и анализе результатов проекта на каждом этапе осуществляется путем дисконтирования денежных потоков, т.е. приведения разновременных их значений к современной текущей стоимости. Основным нормативом, используемым при дисконтировании, является норма дисконта. Различают следующие нормы дисконта: коммерческую, участника проекта, социальную и бюджетную.

Рассмотрим основные показатели, используемые для расчетов эффективности инвестиционного проекта.

Чистый доход (ЧД, Net Value, NV) представляет собой разницу между накопленными денежными доходами по проекту и накопленными расходами, т.е. чистый доход - это сальдо накопленного денежного дохода. Чистый доход можно рассчитать по формуле

![]()

где NV - чистый доход;

Р - доходы по годам, генерируемые инвестициями; 1С - инвестиции по годам; k = 1, 2, 3 ... п - число стандартных периодов реализации проекта (лег, месяцев).

Для признания проекта эффективным необходимо, чтобы чистый доход был положительной величиной.

Чистый дисконтированный доход (ЧДД, интегральный эффект, Net Present Value, NPV) представляет собой разницу между накопленными дисконтированными доходами по проекту и накопленными дисконтированными инвестициями, иначе говоря, чистый дисконтированный доход есть сальдо накопленного дисконтированного дохода.

NPV используется для сопоставления будущих поступлений и инвестиционных затрат.

![]()

где ГРУ - чистый дисконтируемый доход;

Р - доходы по годам, генерируемые инвестициями; г - ставка дисконтирования: к = 1, 2, 3 ... п - число стандартных периодов реализации проекта (лет, месяцев); 1С - сумма разовой инвестиции.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование ресурсов в течение п лет, то формула имеет вид

![]()

Если NPV > О, то проект можно принимать.

NPV = О, то проект ни прибыльный, ни убыточный.

NPV < О, то проект следует отвергнуть.

Если NPV положительно, то проект обеспечивает возможность получения дополнительного дохода сверх определенного коэффициентом дисконтирования. Если NPV отрицательно, то это означает, что прогнозируемые денежные поступления не обеспечивают получение минимальной нормативной прибыли и возмещение инвестируемого капитала. Если NPV близко к нулю, то это означает, что прибыль едва обеспечивается.

Этот показатель относится к разряду абсолютных. Он показывает, насколько возрастает стоимость активов предприятия от реализации данного инвестиционного проекта. Чем больше NPV, тем лучше характеристики проекта. Этот показатель аддитивен во времени, т.е. NPV различных проектов можно суммировать. Это важное свойство, позволяющее использовать его при анализе оптимальности инвестиционного портфеля.

NPV учитывает срок жизни проекта - все доходы и расходы на всех этапах.

Внутренняя норма доходности (ВНД, Internal Rate of Return, IRR) - такая норма дисконта, при которой дисконтированная стоимость притока реальных денег равна дисконтированной стоимости оттоков, т.е. при г = IRR, NPV = 0.

Экономический смысл IRR в том, что этот показатель характеризует максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект финансируется полностью за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой сделает проект убыточным.

Если IRR > CK, то проект можно рассматривать и принимать, если IRR > CK, то проект неприемлем, если IRR = CK, можно принимать любое решение (CK - стоимость инвестируемого капитала).

Исчисляется IRR путем подбора такой нормы дисконта, при которой NPV равен нулю. Если NPV положителен, то используется более высокая норма дисконта. Если NPV отрицателен (при следующей норме дисконта), то IRR должна находиться между этими двумя значениями. Точность исчисления обратно пропорциональна длине интервала. Если NPV равно нулю, то ценность фирмы не растет, но и не падает. Поэтому IRR называют еще проверочным дисконтом.

При помощи IRR можно отсеивать невыгодные проекты или ранжировать их но степени выгодности. Также она служит индикатором уровня риска. Чем в большей степени IRR превышает стоимость капитала, тем больше запас прочности проекта и тем менее страшны колебания рынка и ошибки при оценке величины будущих денежных поступлений.

Простой срок окупаемости (Payback period, РР) - это период от начального момента инвестирования до момента окупаемости. Начальный момент указывается в задании на проектирование. Моментом окупаемости называется тот наиболее ранний период времени в расчетном периоде, после которого текущий чистый доход NV становится и остается в дальнейшем неотрицательным.

Алгоритм расчета зависит от равномерности распределения прогнозируемых доходов. Если доход распределяется по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода. Если прибыль распределяется по годам неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут погашены кумулятивным доходом.

Срок окупаемости с учетом дисконтирования (DPP) - это период от начального момента до момента окупаемости с учетом дисконтирования. Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого чистый дисконтированный доход становится и в дальнейшем остается неотрицательным. Алгоритм расчета этого показателя тот же, что и при определении простого срока окупаемости, только используются показатели приведенного денежного потока.

Потребность в дополнительном финансировании (ПФ) - максимальное значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости. Поэтому ПФ называют еще капиталом риска. Следует иметь в виду, что реальный объем внешнего финансирования не обязан совпадать с ПФ и, как правило, превышает его за счет необходимости обслуживания долга.

Потребность в дополнительном финансировании с учетом дисконта (ДПФ) - максимальное значение абсолютной величины отрицательного накопленного дисконтированного сальдо от инвестиционной и операционной деятельности. Величина ДПФ показывает минимальный дисконтированный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индекс доходности затрат - отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам).

Индекс доходности дисконтированных затрат - отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков.

Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению чистого дохода (ЧД, ЫУ) к накопленному объему инвестиций. Этот показатель рассчитывается по формуле

где ИД - индекс доходности инвестиций; ЧД - чистый доход; 1С - инвестиции но годам инвестиционного цикла;

Индекс доходности дисконтированных инвестиций (ИДД) - отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению чистого дисконтированного дохода (ЧДД, ЫРУ) к накопленному дисконтированному объему инвестиций. Этот показатель можно рассчитать но формуле

![]()

где ИДД - индекс доходности дисконтированных инвестиций; ЫРУ - чистый дисконтированный доход;

1С - инвестиции по годам инвестиционного цикла; г - ставка дисконтирования;

Для принятия проекта к рассмотрению необходимо, чтобы индексы затрат и инвестиций были больше единицы. Индексы доходности характеризуют отдачу проекта на вложенный капитал. Индексы превышают единицу, если чистый доход и чистый дисконтированный доход по проекту положительны.

При расчетах эффективности рекомендуется учитывать неопределенность, т.е. неполноту и неточность информации об условиях реализации проекта и риск, т.е. возможность возникновения таких условий, которые приведут к негативным последствиям для всех или отдельных участников проекта. Показатели эффективности проекта, исчисленные с учетом факторов неопределенности и риска, именуются ожидаемыми.

Для оценки устойчивости и эффективности проекта в условиях неопределенности рекомендуется использовать следующие методы:

■ укрупненную оценку устойчивости;

■ расчет уровней безубыточности;

■ метод вариации параметров;

■ оценку ожидаемого эффекта с учетом количественных характеристик неопределенности.

Все эти методы, кроме первого, предусматривают разработку сценариев реализации проекта в наиболее вероятных или наиболее опасных условиях и оценку финансовых последствий. Это дает возможность при необходимости предусмотреть в проекте меры по предотвращению или перераспределению возникающих потерь.

Проект считается устойчивым, если при всех сценариях он оказывается эффективным и финансово реализуемым, а возможные неблагоприятные последствия устраняются мерами, предусмотренными организационно-экономическим механизмом проекта.

Риск проекта учитывается путем внесения поправок в норму дисконта. Включение поправки на риск обычно производится, когда проект оценивается при единственном сценарии его реализации. В величине поправки на риск учитываются три типа рисков, связанных с реализацией инвестиционного проекта:

1) страховой риск;

2) риск ненадежности участников проекта;

3) риск неполучения предусмотренных проектом доходов. Поправка на каждый вид риска не вводится, если инвестиции застрахованы на соответствующий страховой случай.

Приведенная структура бизнес-плана не является застывшей. В зависимости от цели, масштаба, сложности инвестиционного проекта количество разделов, их содержание, глубина проработки материала могут меняться, что будет отражаться на структуре и содержании бизнес-плана.

Повсеместное распространение персональных компьютеров повлекло за собой использование различных компьютерных программ для проведения финансово-экономических расчетов но инвестиционным проектам. На российском рынке в настоящее время распространено множество программных комплексов, предназначенных для применения на различных стадиях реализации инвестиционных проектов. Наиболее популярными являются следующие программные продукты: КОМФАР, разработанный организацией промышленного развития при ООН (К)НИДО); ПРОДЖЕКТ-Эксперт, разработанный фирмой "ПРО-Инвест-Консалтинг"; Альт-Инвест, разработанный фирмой "Альт" и др.

Максим Онищенко

Специально для Информационного Агентства "Финансовый Юрист"