Особенностью венчурных инвестиций является то, что они обычно предназначаются для запуска, роста, развития той или иной компании, деятельность которой носит хотя бы небольшой оттенок оригинальности, уникальности, т.е., грубо говоря, при венчурном финансировании средства вкладываются в реализацию какой-либо новой идеи, работоспособность которой еще не была доказана рынком. В связи с этим, венчурные инвестиции предполагают достаточно высокий риск потери капитала инвестором; в то же время, в случае благоприятного развития событий - позволяют рассчитывать на внушительных размеров прибыль. Чаще всего венчурные инвестиции привлекаются с целью развития различных инновационных технологий, новых методов освоения рынка и т.п. Т.е. венчурные инвестиции обычно становятся актуальными там, где имеет место некий эксперимент, некая доля риска (связанная с возможностью неудачной реализации задуманной идеи). Соответственно, венчурные инвестиции, как правило, являются долгосрочными, ведь они привлекаются с целью - «изобрести», создать и раскрутить тот или иной проект, который впоследствии (как думают его создатели) может заполнить какую-либо новую нишу в рынке и принести солидную прибыль.

Как правило, прибыль от венчурных инвестиций инвестор получает не в виде периодических дивидендов, а в виде (единоразовой) продажи своей доли в бизнесе, который он финансировал на стадии его зарождения.

Отличия венчурного инвестирования от любого другого вида инвестирования состоят в следующем:

- 1)инвестиции производятся в обмен на пакет акций компании на ранних стадиях развития;

- 2)венчурные инвестиции поступают в саму компанию и финансируют проект её роста и развития;

- 3)задачей инвестора является обеспечение быстрого роста стоимости и капитализации бизнеса;

- 4)инвестор принимает на себя финансовые риски успешной реализации, ожидая высокую доходность;

- 5)срок «пребывания» инвестора в венчурной компании - от 2 до 5 лет;

- 6)инвестор не заинтересован в распределении прибыли и предпочитает вновь вкладывать ее в развитие бизнеса - реинвестировать;

- 7)в дополнение к инвестициям в компанию инвестор использует свой опыт управления и деловые связи;

- 8)возврат средств от венчурных инвестиций осуществляется в конце инвестиционного периода в виде прибыли от продажи возросшей в цене доли инвестора.

Хотя, помимо ориентирования на успешно развивающиеся малые предприятия с потенциалом быстрого роста, венчурному капиталу присущ также ряд еще дополнительных особенностей.

Вот небольшой перечень основных отличительных черт:

Так как, для реализации инвестиций с прибылью, а именно внесенных в венчурные предприятия, необходимо, чтобы новая высокотехнологичная компания вышла на рынок ценных бумаг для продажи акций, собственника инвестированных в компанию средств интересуют не дивиденды, а уровень увеличения капитала. Венчурным капиталистам, вложившим свои средства в венчурные компании, свойственно желание приумножить свой капитал не меньше, чем в 5-7 раз на протяжении 7 лет. Так как выход венчурного предприятия на фондовый рынок может быть осуществлен, в лучшем случае, через 4 года с момента инвестирования, и, понимая это, венчурный капиталист не ожидает получения прибыли раньше этого срока. На протяжении этого периода данный капитал неликвиден, а размер прибыли станет известным только после выхода компании на рынок ценных бумаг, когда будет продан их пакет акций желающим за сумму, значительно превышающую размер первоначально внесенных в компанию средств.

И такое «превышение» порой может быть весьма значительным. К примеру, в России одному маленькому научному коллективу, благодаря очень скромной инвестиции (размером в несколько тысяч американских долларов), удалось создать препарат «Тимоген», обладающий мощными иммуномодулирующими свойствами, интерес к которому был проявлен сразу в нескольких странах. В итоге только лишь одна лицензия на производство препарата была продана в США за сумму в несколько млн. долларов. Подобную рентабельность в несколько тысяч процентов, не может дать ни один производственный проект, и даже распространенные в России в недалеком прошлом финансово-банковские махинации. Такой невероятный рост прибыли может быть вызван только венчурным бизнесом.

Характерным признаком венчурных инвестиций является то, что стремление инвестора к приобретению контрольного пакета акций компании практически отсутствует, что принципиально отличает его от партнера или стратегического инвестора. Инвестор принимает на себя финансовый риск, а другие виды рисков: рыночный, технический ценовой и управленческий и пр. переуступает менеджменту, у которого и сосредоточен контрольный пакет акций предприятия.

Учитывая характер венчурного бизнеса, почти всякая подобная инвестиция, независимо от этапов развития новой компании, является финансовой операцией с большим риском, степень которого в совокупности со смелостью и терпением, который может быть оправдан только высокой рентабельностью проинвестированного высокотехнологичного предприятия на поздних этапах его развития.

Принимая во внимание степень риска, и то, что в случае неудачной инвестиции в компанию инвестор потеряет все вложенные средства, владельцы капитала с целью снижения риска, принимают непосредственное участие в управлении компанией, входя в состав совета директоров, как и при инвестирование бизнес-ангелами. По той же причине, венчурные капиталисты зачастую принимают личное участие в отборе объектов инвестирования, и еще всегда стремятся проводить одновременно несколько венчурных операций, поэтому, готовы работать, как с новыми, так и с действующими, а также готовящимися к продаже компаниями.

С целью уменьшения риска, венчурный капиталист, как правило, распределяет свои активы между несколькими проектами, хотя не исключено поддержание одного проекта несколькими инвесторами. Для этого, при венчурном введении ресурсов применяется поэтапное финансирование. Средства выделяются небольшими порциями «траншами», на сленге венчурных бизнесменов это означает «через капельницу», т.е. каждое последующее финансовое вливание возможно только после успешного предыдущего.

Также венчурные инвесторы, вкладывая средства туда, куда банк (из соображений осторожности или по уставу) вложить средства, не решается, получают не просто пакет обычных или привилегированных акций. Но и обговаривают при этом условие (приобретая привилегированные акции) по которому они будет иметь право при наступлении критического момента обменять их на простые, чтобы подобным образом получить контроль над «захондрившей» компанией и попытаться, кардинальным изменением стратегии отвести ее от банкротства. Такие действия вполне оправданы, т.к. венчурные инвесторы идут на огромный риск, передавая свои средства в долю других компаний, рассчитывая на получение высокой прибыли, характерной для самых успешных компаний в сфере высоких технологий, цена на акции которых, за 5-7 лет увеличивается в несколько раз.

Решающая роль в успешной деятельности предприятия часто принадлежит качеству управленческих действий, а не основополагающей идее, которая является основой технологического процесса и продукции. Поэтому, венчурный бизнесмен, меньшее внимание уделяет тонкостям научной идеи, а предпочитает досконально оценивать потенциальные возможности капитализации этой идеи и управленческих способностей руководителя и административного звена компании.

Венчурный инвестор продолжает работу с подшефной компанией до тех пор, пока она не просто твердо «станет на ноги», но и станет «лакомым кусочком» для потенциальных покупателей. При наступлении такого момента, бывший владелец инвестированных средств, а ныне владелец пользующегося спросом пакета акций, считает свою миссию оконченной и выходит из инвестиции, высвобождая замороженные на протяжении нескольких лет средства и получая заслуженную прибыль.

Для вывода средств венчурный капиталист имеет два вполне реальных варианта:

- - продать свой пакет акций на фондовом рынке, для этого первично поместив акции в открытой подписке «initial public offering- IPO»;

- - либо напрямую продать компанию или ее часть такому покупателю, который предлагает сумму, обеспечивающую инвестору спрогнозированный им объем прибыли. В итоге венчурный инвестор, как правило, навсегда прощается с компанией, которая была ему «родной» 5-7 лет. И судя по практике затраченные средства, силы и время такое «расставание» не вызывает грусти.

И, невзирая на то, что венчурным инвестициям по своей сути характерен риск, именно этот чрезмерный риск инвестирования неизвестной компании представляет собой самый существенный лимитирующий фактор для потенциального инвестора, размышляющего, куда бы с наибольшей выгодой инвестировать свободный капитал. Приобрести акции нефтяного бизнеса, вложиться в новую компанию, развивающую технологии завтрашнего дня, что чревато риском, или положить средства в банк, хоть под низкий, однако гарантированный процент.

Хотя абсолютно нерискованные финансовые операции, в принципе, не существуют - жизнь изобилует примерами, когда крах постигает и нефтяные компании, и становятся банкротами самые-самые надежные банки (здесь у россиян памятными являются крахи банков в 1998 году), а тот риск, многим казавшийся таким большим и более чем очевидным, в реальности оказался явно преувеличенным. Кроме того, оказывается, что тот, кто осмелился рискнуть, получил очень весомый бонус за свой риск.

Еще одним очень существенным признаком венчурного инвестирования является то, что венчурное финансирование всегда очень чутко реагирует на моду и учитывает ее тенденции. Чаще всего, осуществляется инвестирование тех отраслей, которые связаны с быстрой и доходной возможностью реализации высокотенхнологичной наукоемкой продукции, которая уже пользуется ажиотажным спросом, или этот спрос только формируется, и грозит большой прибылью.

К примеру, в конце прошлого века началось массовое увлечение читающими СD устройствами, и тут же в эту отрасль венчурными капиталистами стали с большой охотой и на выгодных для компаний условиях вкладываться огромные средства. А с отходом этой моды иссяк и поток инвестиций. То же явление наблюдалось, когда появилось повальное увлечение сотовыми телефонами. Его же можно прогнозировать в ближайшее время для переставших быть наукоемкими услугами по обеспечению доступа в интернет. Безусловно, через какое-то время утратит сою рентабельность производство программного обеспечения для персональных компьютеров, что также приведет к сокращению венчурных инвестиций в эту отрасль экономики, так как для венчурного инвестирования нет, и в принципе не может быть постоянных отраслей экономики, вечно привлекательных отраслей. Вечным будет лишь желание венчурных капиталистов к приумножению своих фондов.

Истории о невероятных историях успеха вызывают у каждого из нас неизменный интерес. Люди богатеют за считанные месяцы. И становятся не просто обеспеченными, а баснословно богатыми. Вряд ли в России найдется человек, который ни разу не слышал о Google, AliExpress или Apple. Еще не так давно это были только идеи креативных людей, которые шли в ногу со временем. Далеко не все способны создавать инновации, зато практически каждый может вкладывать в них деньги, чтобы заработать не меньше автора идеи! Сегодня речь пойдет про венчурные инвестиции!

Творческие люди с большим потенциалом часто не имеют денег для воплощения своих идей в жизнь, поэтому они всеми силами привлекают тех, кто готов финансировать их. За это инвестор получает долю в новом бизнесе и пожинает лавры наравне с разработчиком. Стоит понимать, что делить приходится не только успех, но и неудачи в случае негативного развития событий. Это называется инвестиционные риски!

Венчурные инвестиции: золотая жила или пустышка?

Что же скрывается за этим понятием Venture Investments? Название говорит само за себя! Venture переводится как «рискованное предприятие». Инвестиции – вложения средств с целью получения дохода. В итоге получается: рисковое вложение капитала в инновационные проекты и бизнес-идеи, с целью получения прибыли, которая в случае удачи в разы превосходит доход от любого другого вида инвестиций.

Как показывает практика, убытки от нескольких неудачных стартапов с лихвой покрываются одним удачным! Поэтому существует понятие «венчурный инвестор» — это человек, который финансирует исключительно рисковые инновационные предприятия. Тем, кто не понимает значения термина «стартап», рекомендуем статью .

Venture Investments связывают обычно с инновационными идеями, поскольку только они могут дать по-настоящему высокий доход, который иногда достигает 1000% от вложенных средств. Прочие бизнес-идеи тоже могут отвоевать свое место под солнцем, но они не дадут настолько высокой доходности. Прибыль от инвестиций будет средней по отрасли, даже при условии неполного или слабого насыщения рынка. Только новая идея, которая отвечает на вызовы современности, может «взорвать» и принести создателям огромный успех. В последнее десятилетие самые доходные стартапы относятся к сферам IT, медицины и высоких технлогий.

Рисковые инвестиции имеют ряд характерных черт. Некоторые из них являются сильными сторонами, другие наоборот – слабыми.

- Выгодно обеим сторонам.

Выгода для начинающего стартапера очевидная: под проект будут выделена необходимая сумма, которой у него самого в 90% случаев просто нет. При этом он остается автором (идейным вдохновителем) и получает большую часть прибыли, часто не вложив ни копейки! Для инвестора выгода заключается в том, что вложившись в венчурный проект, он получает долю в очень перспективном бизнесе. Обратите внимание, что профинансировав дело на 100%, редко можно получить больше 50% компании! В стартапах идея ценится выше средств на ее реализацию. Тем не менее, это все равно выгодно!2.

- Финансирование начинается на стадии разработки проекта.

Часто инвестиции нужны уже на стадии «шлифовки» идеи. Когда на руках есть только плановые расчеты будущих финансовых показателей. Это является, пожалуй, одной из слабых сторон. Плановые показатели доходности – это крайне ненадежный показатель. Приблизить его к реальности невозможно по причине того, что бизнес только начинается. Нет отчетности и данных за прошлые периоды, на основе которых можно было бы сделать точный прогноз на будущее. Будьте очень внимательны при выборе объекта для вложения средств, потому что среди стартаперов очень много мошенников, которые предоставят красочный и очень убедительный бизнес-план, а затем исчезнут в неизвестном направлении с вашими деньгами!

- Все финансовые риски ложатся исключительно на инвестора.

Если дело не выгорит, то деньги потеряет только тот, кто их вкладывал. Стартапер не обязан ничего возмещать, так как заранее была известна степень риска. Вкладчик предоставил средства для реализации идеи добровольно, не имея никаких гарантий. Конечно, бывает, что деньги предоставляются в виде кредита на возвратной основе, но это большая редкость.

- Максимально возможная отдача от вложенных средств.

Ни один другой вид инвестирования не принесет такого дохода, как вложение в удачный венчурный проект! Одна удача может с лихвой перекрыть расход от девяти предыдущих неудач! К примеру, компания Google Inc появилась в 1998 году, благодаря инвестиции в размере 100 000$. Через 6 лет в 2004 году ее создатели стали миллиардерами!

- Венчурный инвестор может принимать непосредственное участие в бизнесе!

Дело в том, что стартаперы не всегда бывают опытными предпринимателями, поэтому охотно принимают помощь вкладчика. Их отношения часто выходят за рамки формальных и они сообща трудятся ради успеха дела! Особенно удачно, если инвестор обладает необходимыми знаниями и опытом в предпринимательской деятельности. Он может взять на себя все формальности, а автор проекта сможет и дальше заниматься развитием основной идеи.

- Единство целей!

В венчурном проекте автор и вкладчик не соперничают между собой за захват основной доли бизнеса (контрольного пакета акций), они работают ради достижения общей цели – получения прибыли. Все отношения между ними заранее закрепляются в договоре. Для владельца капитала стартап – это, прежде всего, объект инвестирования, а уже потом собственный бизнес! Поэтому достижение высокой доходности – главная цель, личные амбиции отходят на второй план. Единство создателей всегда наилучшим образом сказывается на развитии дела!

- Нельзя заранее спрогнозировать момент получения прибыли!

Венчурные инвестиции отличают еще и тем, что нельзя предугадать когда будет получена прибыль. Бизнес может развиваться очень стремительно и уже через год начнется распределение дохода между авторами и вкладчиками, а иногда приходится ждать по нескольку лет. Обычно венчурные фирмы юридически оформляют в виде ООО или акционерных обществ, что позволяет легко привлекать дополнительных капитал и перераспределять заработанные средства. Даже если идея сразу получила хороший отклик, первую прибыль обычно не распределяют, потому что за ее счет капитализируют предприятие. То есть доход заново инвестируется и тратится на расширение и нужды деятельности. Когда бизнес перестанет нуждаться в постоянном дополнительном притоке капитала и выйдет на стабильность, тогда начнется выплата дивидендов акционерам.

Венчурные инвестиции в России и мире в фактах!

Факт 1. Мировым лидером в сфере финансирования венчурных проектов, конечно, являются Соединенные Штаты Америки. Объем этого сегмента рынка составляет около 20-30 млрд. долларов ежегодно. Такая ситуация сложилась благодаря серьезной законодательной базе, которая защищает инвестиции.

Факт 2. Ни одна другая страна мира не приблизилась к такому показателю. Если сложить объем венчурных инвестиций таких стран как Гонконг, Великобритания, Австралия, Израиль, то не получится и 15 млрд. долларов.

Факт 3. Оценить реальный объем финансирования венчурных проектов РФ не представляется возможным. Причина тому – сильная взаимосвязь с офшорными инвестиционными счетами.

Факт 4. Самым прибыльной венчурной идеей на данный момент является Alibaba. Его основатель – китайский преподаватель, который создал компанию посредника между продавцами и покупателями. Нельзя не заметить его схожесть с такими проектами как eBay или Amazon, но есть принципиальные отличия. Например, все товары китайского производства, цена на них фиксированная и отсутствует аукцион. На первом этапе инвесторами идейного вдохновителя Джека Ма выступили его друзья, которым не пришлось пожалеть о своем решении. Объем вложений составил всего 60 000 долларов. Для сравнения в 2015 году прибыль составила 77 млрд долларов, что в разы превышает доход от американских аналогов.

Факт 5. На пятки китайцам все же наступают американцы. Вернее американец Марк Цукерберг со своим грандиозным детищем – Facebook. Венчурные фирмы имеют один очень важный показатель, который называется первичное публичное размещение, то есть вывод акций в свободный доступ на фондовую биржу. Чаще всего в СМИ встречается английская аббревиатура – IPO. Важнейшим параметром является стоимость компании в этот момент. Спустя некоторое время аналитики оценивают ее текущую стоимость. Разница определяет успех венчурного предприятия. Facebook на момент IPO оценивалась в 16 млрд. долларов. Спустя короткий промежуток времени стоимость компании составляла уже 104 млрд. долларов.

Факт 6. Лидер сегмента в России – это проект Яndex. Единственная венчурная компания, которая вышла на IPO. До этого компания оценивалась в 8 млрд. долларов, после – всего в 9,8 млрд. долларов.

Субъекты венчурного инвестирования: кто в теме?

Всех кто занимается инвестирование венчурных проектов можно разделить на пять крупных групп:

- Частные лица.

- Венчурный инвестиционный фонд.

- Крупные финансовые структуры.

- Бизнес-ангелы.

- Государство.

Венчурный инвестор: один в поле воин?

Речь идет о частном лице, которое готово вложить свои средства в дело, которое ему кажется перспективным. Важный момент заключается в том, что для него это только прибыльная бизнес-идея и не более того. Его не интересует в какой сфере будет функционировать венчурная фирма, главное наличие убедительного бизнес-плана. Деньги, которые вкладывает ВИ, называют венчурным капиталом. Вложение в перспективный бизнес может быть как единоличным, так и покрывать только часть необходимой суммы. По сути каждый из нас, решив попробовать себя рисковых инвестициях становится венчурным инвестором. Важно не путать ВИ с бизнес-ангелами, о сути которых и отличительных особенностях поговорим ниже.

Венчурный инвестиционный фонд: объединяя усилия!

Это один из видов паевых инвестиционных фондах, о которых подробно рассказано в статье .

Объектом инвестиций выступают, конечно, венчурные предприятия. Капитал фонда формируется за счет вложения частных лиц. Речь идет о доверительном управлении, при котором вкладчик не решает самостоятельно в ЦБ каких компаний вложить средства. За него все решает управляющая компания. Стоит отметить, что обычно ей можно доверять. Венчурное инвестиции – это ее профессиональная деятельность, что дает очень хорошие результаты. Кроме того фонды удобны тем, что вложения диверсифицированы. Это означает, что капитал распределен между несколькими стартапами, что существенно увеличивает вероятность успеха вложений.

Кроме того ВИФ очень тщательно выбирают объекты инвестирования. Бизнес-план должен быть очень детальным и грамотным, особое внимание начинающим стараперам приходится уделять обоснованию экономической эффективности. Чаще всего предпочтение отдается тем предпринимателям, которые имеют за плечами опыт успешного создания прибыльного бизнеса.

Частным лицам, которые располагают скромными инвестиционными возможностями, лучше всего обратиться именно в венчурный инвестиционный фонд, поскольку фонд принимает даже небольшие по размеру вложения. При этом капитал получает максимально возможную при рисковых вложениях защиту.

Крупные финансовые структуры: от случая к случаю!

Под финансовой структурой подразумеваются группа компаний объединенная общим руководством с широкой сферой интересов. Например, группа ВТБ, которая насчитывает больше 20 компаний функционирующих в разных сегментах финансового рынка. Такие группы иногда финансируют стартапы. Подобная деятельность редко бывает регулярной. Добиться получения денег довольно сложно. Бизнес-план должен быть по-настоящему обоснованным. Зато для разработчика идеи сотрудничество с таким холдингом очень выгодно тем, что в его распоряжении оказывается огромный ресурс, как финансовый, так и кадровый. Организации подобного рода всеми силами защищают свои инвестиции, поэтому предоставят всю необходимую помощью предпринимателю.

Кто такие бизнес-ангелы?

Такое поэтичное название совершенно не присуще сухой финансовой терминологии. Появилось оно в начале XX века. Бизнес-ангелами называли очень состоятельных людей в Европе, которые вкладывали свой капитал в спектакли. Сейчас таких людей называют в основном продюсерами. А понятие «бизнес-ангел» приобрело немного другой смысл.

Теперь так называют людей, которые вкладывают деньги только в те сферы, которые им близки, где могут быть полезны их собственные навыки. То есть суть инвестирования в случае с ангелами сводится не только к получению максимально возможной прибыли. Важными моментом является практическое приложение своих навыков и моральное удовлетворение от процесса. Именно в этом и состоит главное отличие от венчурных инвесторов. Кто такие бизнес-ангелы? Это миллионеры с прекрасным образованием. Чаще всего они вкладывают деньги в стартапы в сфере высоких технологий.

Конечно, каждый стартапер стремится найти в качестве инвестора именно бизнес-ангела! Потому что в данном случае нет длительных процедур одобрения. Часто все решается в беседе: либо заинтересован, либо нет. Кроме того БА чаще всего финансирует идею в полном объеме.

Государство: через тернии к звездам!

Государство тоже участвует в инвестировании венчурных предприятий. Но чтобы получить эти деньги начинающему предпринимателю приходится преодолевать бюрократические преграды. Нужно достучаться до каждой инстанции, выстоять очереди, составить грамотный бизнес-план. И это все только для участия в конкурсе. А дальше остается надеяться на то, что проект сочтут достаточно убедительным и выделят под него средства. Тут стоит учитывать такой фактор, как взятки. Проект может победить, если вовремя заплатить нужным людям. Поэтому о честности стоит можно забыть.

Венчурные инвестиции: пошаговая инструкция по заработку!

Существует два варианта, как начать инвестировать в венчурные проекты. Все зависит от ваших способностей, желаний и, конечно, возможностей. Так владельцы приличного капитала, которые желают выгодно его разместить могут сделать это самостоятельно. А те, кто не располагают крупной суммой должны будут воспользоваться посредниками.

Вариант 1. Независимый венчурный инвестор!

Итак, если у вас есть несколько тысяч долларов, которые хочется разместить для получения максимальной выгоды, то вот что нужно сделать.

Шаг 1. Выбираем сегмент, в который есть желание вложить деньги.

Безусловно, лучше выбирать то, что вам близко и знакомо. Если вы разбираетесь в программировании, то лучше выбрать стартап, который непосредственно связан с написанием программ или приложений. Дело в том, что вам будет значительно легче оценить реалистичность идеи, ее востребованность и выполнимость. Также сможете оценить какой объем инвестиций понадобится.

Шаг 2. Выбираем проект.

Где именно искать стартапы для первых инвестиций поговорим отдельно. Когда у вас будет уже опыт в венчурном финансировании и по-настоящему крупный капитал, предприниматели сами вас будут находить. Итак, выбрав несколько вариантов нужно оценить их перспективность. Важны такие параметры: стадия бизнеса (начало, выход на прибыль, расширение, стабильная работа), суть идеи, необходимая сумма, финансовые расчеты. Естественно самые рискованные инвестиции те, которые требуется вложить на стадии разработки. Любой инвестор с радостью вкладывается в бизнес, который уже вышел на прибыль и показал свою жизнеспособность.

Шаг 3. Заключаем договор.

Довольно часто приходится инвестировать идеи, которые не оформлены юридически, то есть нет ООО или ОАО. Поэтому оформить это юридически довольно сложно, поэтому лучше всего дождаться создания ЮЛ, после чего вкладывать деньги.

Естественно проще всего на первом этапе создать ООО. В России мало стартапов выходят на IPO, поэтому оформлять акционерное общество не имеет смысла. Дальше возможно три варианта:

- венчурный инвестор становится совладельцем бизнеса с помощью внесения средств в уставной капитал,

- инвестиция оформляется, как заем (процентный, беспроцентный, конвертируемый),

- вливания оформляются с помощью договора целевого инвестирования.

Последний вариант является наиболее рискованным, поскольку нет достаточной законодательной базы для защиты вкладчика. Лучше всего вносить деньги в ООО на стадии его создания, либо оформлять конвертируемый заем, который можно будет обменять на акции компании, если она будет перерегистрирована в акционерное общество.

Шаг 4. Принимаем активное участие в деятельности компании.

Когда все формальности улажены, пора прилагать усилия для успешности своих инвестиций. Для этого следите за всеми бизнес-процессами, помогайте своими знаниями, связями и так далее.

Шаг 5. Получаем прибыль.

В идеальной ситуации компания начнет продавать свои акции на фондовой бирже. После выхода компании на стабильную прибыль, можно продать акции. Скорее всего, прибыль от первоначальных инвестиций составит сотни процентов или даже больше. Такие акции с радостью купят инвесторы, которые вкладывают деньги в инструменты с низким риском.

Если же венчурная фирма останется ООО, то имея долю в бизнесе, вы, так или иначе, получите доход от своих инвестиций. Долю в обществе тоже можно продать в случае необходимости.

Вариант 2. Инвестиции в венчурные проекты через посредников

Тем, кто не имеет достаточно средств для крупных инвестиций, не стоит расстраиваться. Выход есть всегда! Поэтому лучшим для вас вариантом будет приобретение паев в венчурном инвестиционном фонде, о котором мы уже упоминали ранее.

Шаг 1. Выбор фонда.

Шаг 2. Открытие счета в банке.

Шаг 3. Посещение фонда.

Шаг 4. Перевод средств со своего счета на счет ПИФ.

Шаг 5. Получение подтверждения о зачислении на вас депо счет паев.

Шаг 6. Продажа пая, когда цена пая вырастит до желаемого уровня.

Через венчурные инвестиционные фонды инвестировать очень просто. От вас требуется только денежный перевод. Всю остальную работу выполнит управляющая компания и депозитарий.

Где венчурный инвестор может найти подходящий проект?

В начале деятельности инвестор может столкнуться с проблемой поиска подходящего проекта. Трудно предложить вариант, который подойдет каждому, поэтому предложим сразу три.

Вариант 1. Друзья, знакомые, коллеги, родственники.

Наверное, сейчас вы подумали, что ни у кого из них нет отличной идеи для стартапа. Но речь идет не о них самих, а о тех, кого знают ваши знакомые. Существует теория, что все люди знакомы через 6 рукопожатий, поэтому чтобы найти нужно человека общайтесь как можно больше. Возможно, ваши друзья знают человека, который знает человека и так далее. Поиск стартапа проблематичен только в первый раз. Дальше вы просто «обрастете» нужными знакомствами.

Вариант 2. Биржи.

Возможности интернета поражают воображение. Не подводит он и в случае с поиском венчурного проекта. Уже довольно давно существуют площадки, которые соединяют между собой инвесторов и предпринимателей. Такие сервисы-посредники называют биржами. Например, inproex.ru.

Вариант 3. Коллективные инвестиции.

Существует другой вид бирж, которые предлагают проводить все операции по купле-продаже акций венчурных фирм непосредственно на сайте. Вы самостоятельно формируете свой инвестиционный портфель и выбираете в какие проекты вкладывать. Такие площадки предлагают много вариантов ввода/вывода средств, в том числе через электронные кошельки. Ярким представителем бирж долевого участия является ShareinStock.

Венчурные инвестиционные фонды России: ТОП-7 лучших!

Для тех, кто не хочет самостоятельно принимать инвестиционные решения, лучше всего довериться профессионалам и вложить деньги в специализированные венчурные фонды. Мы составили рейтинг лучших, деятельность которых проверена временем.

- Softline Venture Partners. Компания работает в данном сегменте с 2008 года. Активы ее оцениваются в 20 млн. долларов. Специализируется на стартапах в сфере телекоммуникаций. Имеет за плечами 13 успешных проектов.

- ABRT. На рынке уже 10 лет. Специализация – стартапы в сфере ПО. Именно этот фонд выступил инвестором таких знаменитых проектов, как KupiVip и Oktogo. Не просто финансирует проекты, а еще и оказывает мощную правовую поддержку.

- Russian Ventures. Компания существует уже 9 лет. Специализация – IT . Отличительная особенность – быстрое принятие решений об утверждении проекта или отказе в инвестировании. Активы оцениваются в 2,5 млн. долларов.

- Addventure II. Специализация – интернет-торговля и приложения для смартфонов. Особенность – финансирование бизнеса на ранних стадиях. Предоставляет не только деньги, но еще и нужные связи.

- Простор Капитал. Работает 7 лет (с 2011 года). Особенность фонда – выбирают только уникальные проекты. Финансировали Дневник.ру – электронную среду для родителей, учеников и преподавателей.

- Руна Капитал. Довольно успешный фонд. Специализация – технологические компании. Особенность – ставка на человеческий фактор, то есть сотрудники фонда поддерживают тесное общение с разработчиками проекта, предоставляют широкие возможности для обучения.

- PBK – государственный фонд фондов. Специализация – инновации в научно-технической сфере. Создан в 2009 году. Особенность – не инвестирует на 100%, может выступать только вторым инвестором.

Какому фонду доверить свои средства решать только вам. Важно собрать максимум информации, на основании которой нужно принимать решение.

Парадигмы традиционных прямых инвестиций во многом могут противоречить принципам венчурного капитала. Предприниматель Дерек Биттар (Derek L. Bittar) выделил семь главных различий во взглядах венчурных и традиционных инвесторов.

Большинство инвесторов не понимают, что традиционные парадигмы в сфере инвестиций не нужно применять к венчурным инвестициям. В новых экосистемах проявляется типичная проблема: классические парадигмы прямых инвестиций сохраняют силу, и никто не внедряет лучшие принципы венчурного капитала.

Успешные венчурные инвесторы не боятся неудач. Всего в один день стартап может полностью преобразовать свою бизнес-модель, ведь такие сложные решения нужно принимать как можно быстрее. Поэтому руководство должно быть готово к изменениям. Даже более того, быстрые корректировки курса должны быть частью повседневной работы стартапа. – один из самых популярных приемов любого успешного стартапа.

Венчурные инвесторы понимают, что стартапам приходится принимать решения быстро и гибко, чтобы захватывать рынки, разрушать старые сегменты и создавать новые.

Короткие инвестиционные циклы

Традиционный инвестор стремится вкладывать средства в рост одной компании на протяжении нескольких лет.

Венчурный капитал работает в более сжатых временных рамках (12-18 месяцев за цикл) и подразумевает последующие раунды инвестиций.

Крупные компании планируют продолжительные периоды роста и обеспечивают для этого положительное движение денежных средств. Они привлекают кредиты, чтобы оплачивать операционные расходы и поддерживать движение наличности в долгосрочной перспективе. Акционерный капитал увеличивается в ответ на внешние обстоятельства, чтобы покрывать затраты. Иными словами, то, что покупается за акции, должно быть осязаемо.

Стартапы, в свою очередь, редко имеют положительный оборот наличности, и еще реже генерируют прибыль. Таким образом, на заемные средства им рассчитывать не приходится, и единственный способ финансировать рост стартапа – инвестиции в акционерный капитал. Средства идут на операционные расходы и на достижение определенных этапов, которые помогут провести очередные раунды инвестиций.

Венчурный капитал идет на покрытие операционных расходов и достижение краткосрочных целей, чтобы перейти к последующему инвестиционному раунду.

Конструктивный подход

Традиционные инвесторы удерживают позиции в правлении, чтобы контролировать развитие компании.

Венчурные инвесторы удерживают позиции в правлении, чтобы быть максимально полезными для стартапа.

Традиционные инвесторы предпочитают влиять на принятие стратегических решений в компаниях. Они инвестируют в бизнес, который считают перспективным, без оглядки на способности текущего руководства. Этих руководителей часто заменяют теми, кого рекомендует инвестор. Если и эти исполнители не справляются, на их место находят других.

С точки зрения венчурного инвестора, такая политика может помешать развитию по-настоящему перспективного бизнеса. Вместо этого они предпочитают инвестировать, так как верят в способность команды основателей реализовать свое видение. Венчурные инвесторы практикуют конструктивный подход. Даже если у них есть собственная позиция по тем или иным вопросам, они доверяют видению предпринимателей и оставляют финальное слово за ними.

Успешные венчурные инвесторы устанавливают такие правила управления, которые дают стартаперам возможность экспериментировать и приводить компанию к экспоненциальному росту.

Конкуренция и кооперация

Традиционные инвесторы часто соперничают друг с другом за право заключить сделку, а иногда даже конфликтуют внутри совета директоров.

Венчурные инвесторы верят, что с конкурентами можно сотрудничать во благо стартапа.

Традиционные инвесторы полагаются на свое умение находить возможности, недоступные для других. Поэтому сделки заключаются в условиях строгой секретности и бюрократии, требующей подписания соглашений о неразглашении, договоров о намерениях и других документов. Переговоры обычно происходят в агрессивной манере, чтобы избежать появления «нежелательных» игроков.

Венчурным инвесторам духа соперничества тоже не занимать. Однако в этой индустрии также распространен дух сотрудничества и сосуществования. Часто разные инвесторы объединяют свои усилия, чтобы увеличить шансы стартапа на успех. Время от времени можно увидеть, что венчурные инвесторы действительно гордятся тем, что смогли привлечь к сделке кого-то из своих коллег. Более того, часто для экономии времени и денег соглашения о неразглашении никто не подписывает, а бумажная работа начинается уже с этапа договора о намерениях.

Конкурирующие венчурные инвесторы могут сотрудничать между собой, если это принесет пользу обоим сторонам.

Венчурные инвестиции - это такое вложение денег в бизнес, когда создается новая компания, выглядящая перспективной, и деньги вкладываются с самого начала. В своей основной массе такое инвестирование считается рискованным, так как заранее практически невозможно оценить корректно, на какую прибыль следует рассчитывать.

Инвестиции с риском

Венчурные инвестиции - это вложение средств в молодых предпринимателей, делающих первые шаги в выбранном бизнесе. Ключевое преимущество в этом - получение неплохой доли в предпринимательстве, что будет в будущем источником стабильной прибыли… если, конечно, дело выгорит. Поначалу же бизнеса еще не существует, а деньги в него уже ушли. Вероятность того, что инвестиция окупится, есть, но немал шанс и противоположного исхода.

Гораздо более простой и надежный вариант - купить акции такой фирмы, которая уже давно существует, крепко стоит на ногах, то есть можно проанализировать, сколько денег она принесет держателю ценных бумаг. Эти акции наверняка в будущем можно будет продать, возможно - с выгодой для себя. С другой стороны, прибыль с них меньше, нежели обеспечивают венчурные инвестиции. Это является важным стимулом, подвигающим людей со средствами вкладываться в развивающийся бизнес.

С самого начала - тотальный контроль

Венчурные инвестиции - это вложение денег в такую фирму, которая еще только откроется. Это означает, что инвестор вкладывает деньги раньше, нежели формируется уставной капитал. На практике деньги предприниматель может получить раньше, чем зарегистрируется в качестве юридического лица. Никаких реальных параметров на этом этапе, очевидно, оценить невозможно в силу их отсутствия. Выводы принято делать на основе бизнес-плана. Именно его предприниматель представляет потенциальному инвестору в рамках бизнес-встречи.

Конечно, инвестор может рассчитывать на долю в деле, и чтобы не быть обманутым, он заключает с предпринимателем договор. Когда фирма придет к успеху и станет источником прибыли, отчисления инвестору будут делаться регулярно сообразно той доле, которую он вложил в дело в начале. Впрочем, не всегда доля зависит от реальной суммы вложенных денег: зачастую она следует из достигнутой между спонсором и бизнесменом договоренности. Известны случаи, когда сам автор проекта вовсе ничего не вкладывал в него, кроме идеи и сил, то есть все финансирование приходило извне, от инвесторов (прямые венчурные инвестиции).

Хотя такие ситуации встречаются нечасто, обычно спонсоры покрывают больше половины всех расходов компании, но прибыль, получаемая ими, редко превышает 50%. Причина в том, что интеллектуальный труд, вложенный в дело предпринимателем, оценивается выше, нежели деньги на старт проекта. Возможно, именно по этой причине венчурные инвестиции в России все еще развиты не столь сильно, как это возможно.

Риски и прибыль

Реализуя стартап, привлекая российские венчурные инвестиции, предприниматель сталкивается с минимальным риском. В случае неудачи ему не придётся возвращать деньги спонсорам. Впрочем, при подобном проигрыше однажды второго шанса уже никто не даст. Инвестор, если он выбрал не тот объект, полностью теряет все вложенное.

Несмотря на опасность этого вида вложения денег, объем венчурных инвестиций из года в год только растет. Наилучшие показатели можно видеть на западе и в Японии, но и в России имеются тенденции к лучшему. Ничего удивительного: компании венчурных инвестиций приносят большую прибыль, нежели обычная работа с ценными бумагами. Свою роль играет и возможность рисковать: многим нравится «ходить по острию ножа». При выборе удачного бизнеса спонсор преумножает капитал в разы, а происходит это за гораздо меньший период, нежели при вложении денег в известную, надежную фирму со стабильными акциями.

Выиграть или проиграть

Как показывает статистика, современный фонд содействия развитию венчурных инвестиций, вложившийся в десять проектов, остается в прибыли при прогорании девяти и выигрыше одного. Обладая достаточным опытом, имея в своем распоряжении квалифицированных аналитиков и финансистов, можно попытаться предсказать, будет ли проект успешным.

Впрочем, классический фонд содействия венчурных инвестиций направляет деньги не только в уставной капитал. Можно также выдать потенциально успешному предпринимателю кредит. Таковые бывают с процентами и без таковых. Договоренность предусматривает, что по прошествии некоторого времени организация должна вернуть инвестору вложенные в нее средства.

Даже в кредитной форме венчурный фонд инвестиций в малые предприятия - это рискованная затея. Новообразованная компания ответственна только на ту сумму, которая составляет уставной капитал. Если таковой меньше, нежели выданный кредит, и фирма прогорела, инвестор все равно не сможет получить обратно все вложенное. Разницу сумм суд просто-напросто спишет.

Прийти к успеху можно

В наши дни фонд развития венчурных инвестиций - это такая организация, которая вкладывает деньги в начинающего предпринимателя. Она может прийти к успеху, если располагает опытными аналитиками. Такая структура может принять участие в управлении фирмой, в которую были направлены деньги. Кроме того, можно стать для стартапа «неофициальным советником».

Работа инвестора и инвестируемого обычно не вписывается в рамки заключенных договоренностей. Постоянно взаимодействующие люди вместе корпят над идеями, совершенствуя их и продумывая, как можно таковые привести к успеху. Считается, что достижение такой сработанности - практически гарантия того, что дело «выгорит».

Перспективное будущее

Если фирма уже существует и располагающий деньгами бизнесмен вкладывает в нее свои ресурсы, ему наиболее выгодно приобрести контрольный пакет акций или хотя бы такой объем, который позволит стать влиятельным человеком. Это позволит голосовать на совете директоров и держать под контролем политику организации.

А вот венчурные инвестиции в России работают немного иначе. Вкладывая деньги в проект, инвестор стремится к заработку на перспективной идее. О том, как фирмой будут управлять в будущем, автор стартапа и инвестор договариваются между собой - возможно, они будут руководить вместе, возможно, власть будет передана непосредственно автору идеи. А вот соперничества здесь обычно нет, поскольку сторон всего две, и они объединены целью расширить дело и сделать его максимально выгодным.

Государственная поддержка

Согласитесь, «фонд венчурных инвестиций» звучит красиво, но любому современному предпринимателю, вынужденному выживать в условиях экономического кризиса, только красивых слов недостаточно. А уж если дело только предстоит начать, и для этого необходимо найти людей с деньгами, готовых предоставить свои ресурсы именно в такую идею… В последние несколько лет на помощь авторам бизнес-идей пришло государство. Была разработана программа поддержки инноваций. Теперь «встать на ноги» стало проще, а инвесторы ощутили, что рискованность венчурных вложений стала меньше.

Методы государственной поддержки:

- направление денег в фонд венчурных инвестиций;

- организация массовых подготовительных мероприятий для бизнесменов, позволяющих знакомиться с потенциальными спонсорами;

- субсидии, гранты, ощутимые на начальном этапе (обычно это суммы до миллиона рублей).

Как это работает?

Вливание государственных денег в венчурные инвестиции - это механизм, работающий без участия автора идеи. В этом случае задача предпринимателя - заинтересовать спонсора, а уже он возьмет на себя вопрос взаимодействия с соответствующими инстанциями. Средства фондов контролируются частными компаниями. Существуют региональные организации, но есть и такие, которые работают в национальном масштабе.

Венчурный фонд объединяет государственные деньги и средства, вложенные частными инвесторами. Управляющая компания решает, куда направлять эти деньги, кто из предпринимателей достоин спонсорства. Правда, отдельно стоит РВК - «Российская венчурная компания». Это единственная на текущий момент фирма, которая сама определяет, куда инвестировать деньги, без сторонних управленцев.

Инвесторы и инвестируемые

Участие в мероприятиях, объединяющих предпринимателей и потенциальных спонсоров, а также презентация идей для соискания грантов - это важные методы привлечения интереса и денег к задуманному проекту.

Бизнесмен, регулярно посещающий тематический мероприятия, имеет доступ к следующим преимуществам:

- получает полезную информацию на семинарах;

- знакомится с людьми, желающими вложить деньги в новое дело;

- получает экспертную оценку своей идеи;

- получает различную помощь по организации и оформлению документов на задуманное.

А вот гранты - это самый прямой и очевидный для предпринимателя вариант государственной поддержки. Помощь оказывается безвозмездно, хотя иногда бизнесмену предлагают кредит на льготных условиях.

Обычно денежные гранты выдают на сумму от полумиллиона до миллиона рублей. Несколько реже можно получить от правительства 2-3 миллиона. Инстанция, распоряжающаяся государственными деньгами, строго определяет, на что их можно тратить. Как правило, это покупка оборудования и патенты, аренда производственных площадей. При определённой доле везения можно получить деньги без ограничений по направлению их применения. В этом случае средства даются так, чтобы покрыть (хотя бы частично) бюджет идеи.

Чем еще поможет правительство?

Современные государственные программы поддержки венчурного инвестирования оказывают бизнесменам и их спонсорам определенную опосредованную поддержку. Например, инфраструктуру молодому предпринимателю чиновники могут передать безвозмездно или по специальных условиях. Обычно это офисы в бизнес-парках, за которые нужно платить намного меньше, нежели по рынку установлена средняя стоимость квадратного метра.

Прибегая кроме частных к государственным венчурным инвестициям, тем самым предприниматель получает выгоду на безвозмездных условиях. В сравнении с кредитами здесь ничего не нужно возвращать. С другой стороны, государство не просит долю в бизнесе и не будет в будущем управлять компанией, что выгодно выделяется на фоне частного инвестирования. Но и слабые стороны в такой программе есть. Например, суммы слишком маленькие, чтобы их было достаточно, а оформление затягивается надолго из-за бюрократизированной системы.

Закрытые фонды

Если инвестиции относятся к категории особенно рискованных, тогда они, вероятно, будут задачей закрытых фондов. Таковые передают деньги в реально существующие предпринимательства. Фонды занимаются приобретением значимых аукционных пакетов, долей в коммерческих обществах. Но они не занимаются инвестиционным бизнесом, банковским и прочими отраслями, сопряженными с деньгами.

В составе венчурного фонда - облигации, акции. По своей сути это ПИФ, но по закону располагающий возможностью в векселя вносить имущество фирм, чьи пакеты акций у венчурного фонда.

Проектное инвестирование сопряжено с большими рисками, так как вероятность провала проекта велика, но неограниченная доходность компенсирует эту опасность.

Во главе фонда стоит управляющая компания. Собственные деньги она никуда не вкладывает, но организует инвесторов и предпринимателей и распределяет между ними средства. Эта организационная система работает так, что эксперты, принимающие решение в пользу конкретного бизнеса, основываются на изучении внутренней «кухни» потенциально перспективного проекта. Проводится работа с директорами, стимулируется рост компании, в которую вливают деньги. В то же время в венчурном фонде есть инвестиционный комитет. Его задача - отстаивать интересы инвесторов. Окончательное решение по выбору в пользу того или иного предпринимательства будет именно комитета.

Закрытые фонды редко существует дольше десятилетия, но работают не менее пяти лет. Мировая экономика оценивает такой временной промежуток, как достаточный, чтобы инвесторы получили достаточную прибыль по вложенному. Предполагается, что за три года фонд использует все средства инвесторов, вкладывая их в проекты, но функционирует до тех пор, пока инвесторы не получат свои деньги, включая дополнительный возврат.

Объект инвестирования

Чаще всего венчурные инвестиции направляются в современные, молодые компании, представляющие инновационные проекты. С одной стороны, эта область самая рискованная, с другой - она нацелена на будущее, то есть успех обещает хорошую выгоду. Научные эксперименты, исследования, продукты, услуги - это оптимальные направления для венчурного инвестирования. Банковские структуры не любят инновации из-за высокого риска, но венчурные инвесторы, передающие деньги просто так, буквально обеспечивают будущее фирмы, а через нее - общества.

Не обязательно лично выбирать стартап, имеющий больше шансов выжить на рынке в кризис. Можно вложить свои деньги в венчурный фонд. Управляющие им профессионалы отбирают самые жизнеспособные и перспективные проекты. На рынке такая форма финансовой деятельности известна уже давно, и мировая практика показывает, что это и правда лучшая возможность для молодого предпринимательства. Нередко в венчурных фондах участниками являются банковские структуры, сами по себе не горящие желанием работать с молодым бизнесом.

Венчурные инвестиции: два типа

Принято выделять две группы лиц:

- вкладывающие деньги напрямую в предпринимательство (основные партнеры);

- вкладывающие деньги в фонд (ограниченные партнёры).

Вторые работают с бизнесом через контракт, заключённый с фондом.

Далеко не каждый спонсор может стать венчурным инвестором. Отбор довольно жёсткий. Это неудивительно, ведь в перспективе такое вложение может стать источником дохода. Проценты оговаривают заранее, обычно это около 2-2,5% доходности.

Способы и риски

Основные (генеральные) партнёры, вкладывающие деньги в стартап, зачастую являются единственным источником финансирования рискованного проекта. Но способ участия в предпринимательстве есть два, и они делятся по той же логике, как и инвесторы. То есть можно напрямую вложить деньги, можно сделать это опосредованно, через управляющую компанию. Первый путь рискованнее, зато выгоднее.

Стартап - не единственное направление венчурного инвестирования. Можно вкладывать деньги в «голые» идеи, если они достаточно хороши. Нужно понимать: то, что на бумаге выглядит красиво, в реальности может потерпеть крах. Чем опытнее инвесторы, тем меньший риск они допускают. Считается, минимизировать риски можно, если участвовать в выбранном стартапе лично. Инвестор занимается стратегией продвижения проекта, задействует все имеющиеся у него связи, свой опыт, привлекает партнеров, чтобы сделать рекламу и заинтересовать клиентов в продукте раньше, чем тот появится на рынке.

Венчурное инвестирование - сравнительно новое понятие для отечественных инвесторов и куда более непонятное для их потенциальных «коллег». Такой финансовый инструмент в нашей стране лишь набирает обороты. Одинаковую заинтересованность к нему в равной степени проявляют как инвесторы, так и лица, привлекающие подобные инвестиции и претендующие на их получение.

Данный финансовый инструмент направлен на развитие новых, перспективных видов предпринимательской деятельности и авторских инновационных идей, владельцы которых не имеют достаточных средств для их реализации. Т.е. фактически вкладывает свой капитал в перспективный бизнес другого, в надежде получить с этого свою долю прибыли.

Механизм работы такого вида инвестиций достаточно прост. Венчурный инвестор, в зависимости от целей проекта инвестирования и этапа его развития, вкладывает свои средства в определенный проект, вследствие чего становится либо совладельцем создаваемого бизнеса, либо его кредитором. Как правило, венчурное финансирование привлекается в , позволяющей надеяться на более существенные масштабы развития вида хозяйственной деятельности, а соответственно, и более быстрый возврат вложенных инвестиций.

Такой финансовый инструмент имеет существенные риски потери капитала, которые связаны с неопределенностью перспектив разрабатываемого продукта, технологии и рынка в целом. В связи с этим инвесторы стараются контролировать свои риски, ввиду чего , в которых являются достаточно осведомленными, а сами компании, претендующие на получение финансирования, проходят довольно жесткий отбор.

Стоит отметить, что профессиональный инвестор, в целях достижения максимальной продуктивности своих инвестиций, не просто производит капиталовложение, он вносит в бизнес свою стратегию, видение перспектив, практический и тактический опыт, контакты и связи. Только такой подход способен приумножить венчурные инвестиции, полный возврат которых должен быть осуществлен в течение 3-7 лет. Правом предоставления такого рода финансирования обладают как физические, так и юридические лица - специализированные венчурные ассоциации, компании и фонды. В среднем, размер таких инвестиционных вливаний колеблется от 500 тыс. до 5 млн у.е. Получение инвесторами прибыли допускается несколькими способами - от дивидендов до разницы в стоимости акций при их покупке и продаже. Однако обо всем - по порядку.

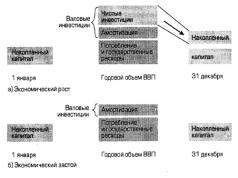

Стадии предоставления венчурных инвестиций

Как правило, такие финансовые вливания со стороны инвестора носят целевой характер и направленность на решение определенных задач - от построения команды и проведения исследований, разработки готового продукта до непосредственного расширения масштабов выпуска продукции и выхода на новые рынки. С этим связывают и механизм работы самой популярной стратегии венчурного инвестирования - поэтапное капиталовложение. Она основывается на определении временных рамок - стадий развития финансируемого предприятия, соотношении этих стадий со знаковыми пунктами развития предприятия, оговоренными заранее с инвесторами, и осуществлении при реализации этих пунктов самого финансирования. Таким образом, различают 6 стадий финансирования венчурного бизнеса:

- Предпосевная стадия

- Посевная стадия

- Первая стадия

- Вторая стадия

- Третья стадия

- Поздняя стадия.

Естественно, каждая из стадий может предполагать определенный размер инвестиций, предоставляемых для достижения определенных целей. Так, предпосевная стадия подразумевает выделение автору потенциально доходной идеи сравнительно небольшого количества денег на обоснование концепции, маркетинговые исследования или разработки продукта. Предоставление финансирования на посевной стадии развития преследует цели проведения более глубоких исследований и выпуска пробных партий продукции. Целевое назначение финансирования на первой стадии развития бизнеса, как правило, состоит в выпуске первой коммерческой партии продукции, если все предыдущие инвестиции уже были израсходованы компанией. Финансовые вливания на второй стадии развития бизнеса направлены на увеличение оборотов и создания запасов продукции.

Несмотря на существенный прогресс бизнеса, прибыль начинает поступать только на третьей стадии развития, характеризующейся неуклонным развитием компании и увеличением темпов продаж. Только тогда компания может претендовать на предоставление инвестиций, направленных на усовершенствование продукта и расширение производства.

Поздняя стадия развития предполагает неуклонную тенденцию выхода компании на фондовую биржу. Инвестиции на данном временном отрезке могут иметь разную направленность, и часто «отбиваются» после первоначальных предложений на бирже. Размер инвестиций на данном этапе самый высокий, риск потерь, соответственно, довольно низкий.

Традиционные способы получения венчурными инвесторами прибыли

В зависимости от стратегий осуществления инвестирования и условий их предоставления, инвесторы могут претендовать на разные способы получения прибыли от своих инвестиций. Среди таких способов различают:

- Получение дивидендов

- Продажа инвестором своей доли

- Выкуп предприятием доли инвестора

- Публичное предложение акций на бирже

- Ссудный процент.

В среднем, после получения статуса публичности и выхода на фондовую биржу, то есть на момент ликвидности венчурного бизнеса, годовые дивиденды инвестора составляют от 20 до 50% от инвестиций. Размер прибыли от продажи доли акций, как правило, измеряется в сотнях процентов. Основная отдача начинается в период после 5-7 лет с момента первых финансовых вливаний. Что касается ссудного процента, то он определяется в индивидуальном порядке, но, как правило, на 5-10% выше банковской ставки.

Развитие венчурного инвестирования в России

До начала 2000-х, венчурное инвестирование в России осуществлялось лишь за счет иностранного капитала, и только после 2001 российские инвесторы стали создавать фонды с отечественным капиталом. И это несмотря на то, что за границей, венчурное инвестирование процветает с начала 60-х! Внимая опыту других стран в данном вопросе, российское руководство смогло увидеть плюсы развития венчурного финансирования только к 2006 году, после чего деятельность инвесторов в данной отрасли стала регулироваться на законодательном уровне.

Немалую роль в развитии такого вида инвестирования сыграло создания «Российской венчурной компании», основной целью которой было инвестирование венчурных фондов. В то же время была создана Российская ассоциация венчурного инвестирования, которая плотно способствует развитию вышеуказанных фондов.

Сегодня, специалисты отмечают настоящий бум развития венчурного инвестирования в России. Динамика роста инвестиционных фондов, размеров инвестиций и объемов вложений в целом позволили нашей стране, занять 4-е место в Европе по объемам развития и вложениям в инновационные отрасли предпринимательства.